個人事業主として事業をされている方なら、確定申告の時に「税金が高いな」と感じることがあると思います。できれば税金の支払いは少なく済ませたいものですが、脱税は絶対ダメ。税法のルールの中でできる限りの対策をすることが、税金の支払いを少なくする最良の手段ですが、その1つが”所得控除”です。

[aside type=”normal”]

タカジムでは会社、個人事業向けのサービスを提供しています。

会計、税金のことでお困りのお客様は、こちらをご覧下さい。

[btn class=”lightning”]サービス内容へ[/btn]

税金の関する記事を、こちらでまとめています。

[btn class=”lightning”]税務関連記事へ[/btn]

[/aside]

”所得控除”で個人事業主の税金が安くなる仕組み

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9649.jpg” name=”タカジム” type=”l line”]”所得控除”というと、難しそうな印象を与えますが、全くそんなことはありません。中身を知って、どのような仕組みで税金が安くなるかが分かると、「”所得控除”を使わないのはもったいない!」と思うようになりますよ。[/voice]個人事業主には、次のような税金がかかってきます。

[aside type=”normal”] 個人事業主にかかる税金の種類

1.所得税

2.消費税

3.住民税

4.個人事業税

[/aside]

消費税については、売上が1,000万円を越えるようになってから課税されますが、他の税金については、事業から一定以上の儲けが出る場合には納めなければいけません(ただし、確定申告は赤字でも必須です!)

個人事業主に課せられる4つの税金の中で、メインになるのは所得税。

4つの中で最も税金の額が大きくなるのが所得税だからです。

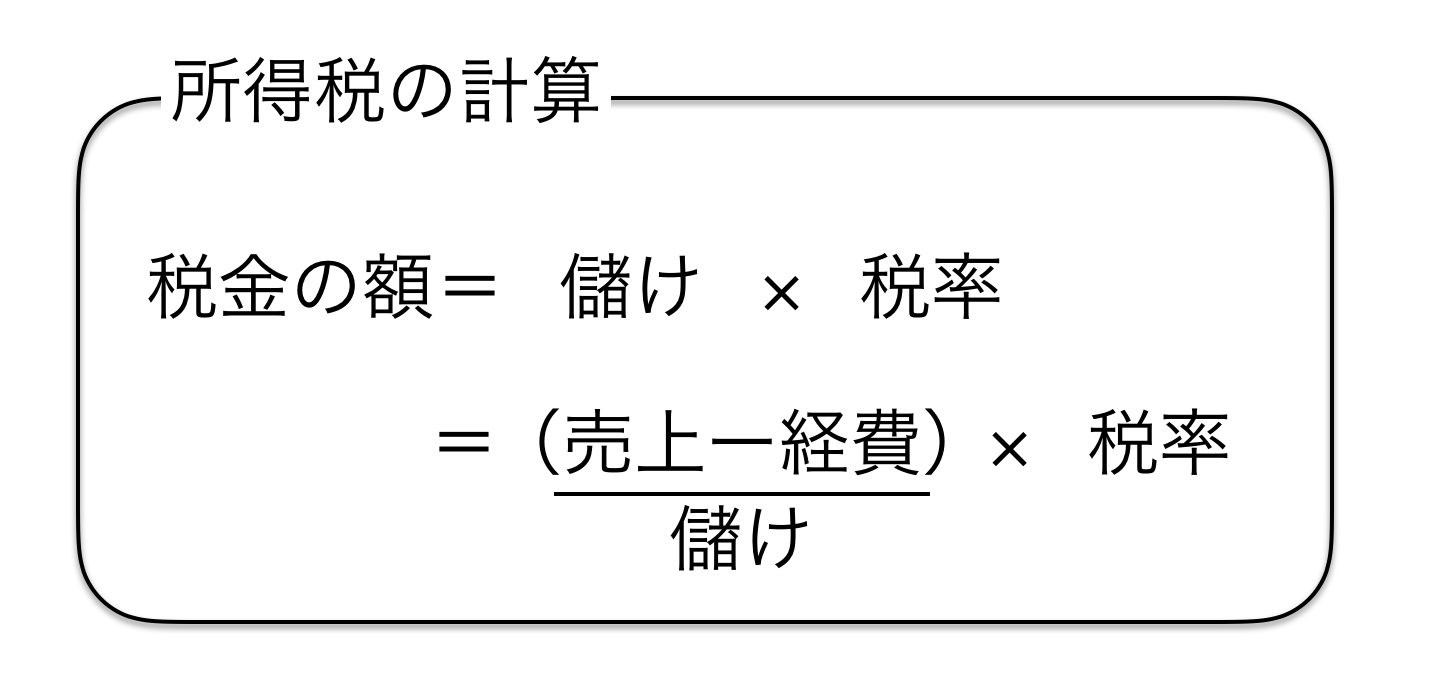

所得税は次のように計算されます。

この式が分かっていると、税金を少なくするために必要なことが分かってきます。

[aside type=”normal”] 所得税を少なくするためにできること・売上を減らす

・経費を増やす

・税率を下げる

[/aside]

の3つです。

ですが、3つの中で、本当にやるべきなのは、経費を増やすことだけです。

というのも、売上を減らして税金が少なくなっても、全体として会社に入ってくるお金は減ってしまうので意味がありませんし、税率は法律で決まっているので、個人で操作することができません。

従って、個人の努力でなんとかできて、税金を少なくするために役に立つのは、経費を増やすことだけです。ただし、経費を増やすために、ムダな経費を使ってはいけません。必要な経費を、モラさず経費にすることが、「経費を増やす」の本当の意味です。

(経費についてはこちらでも詳しく説明しています)

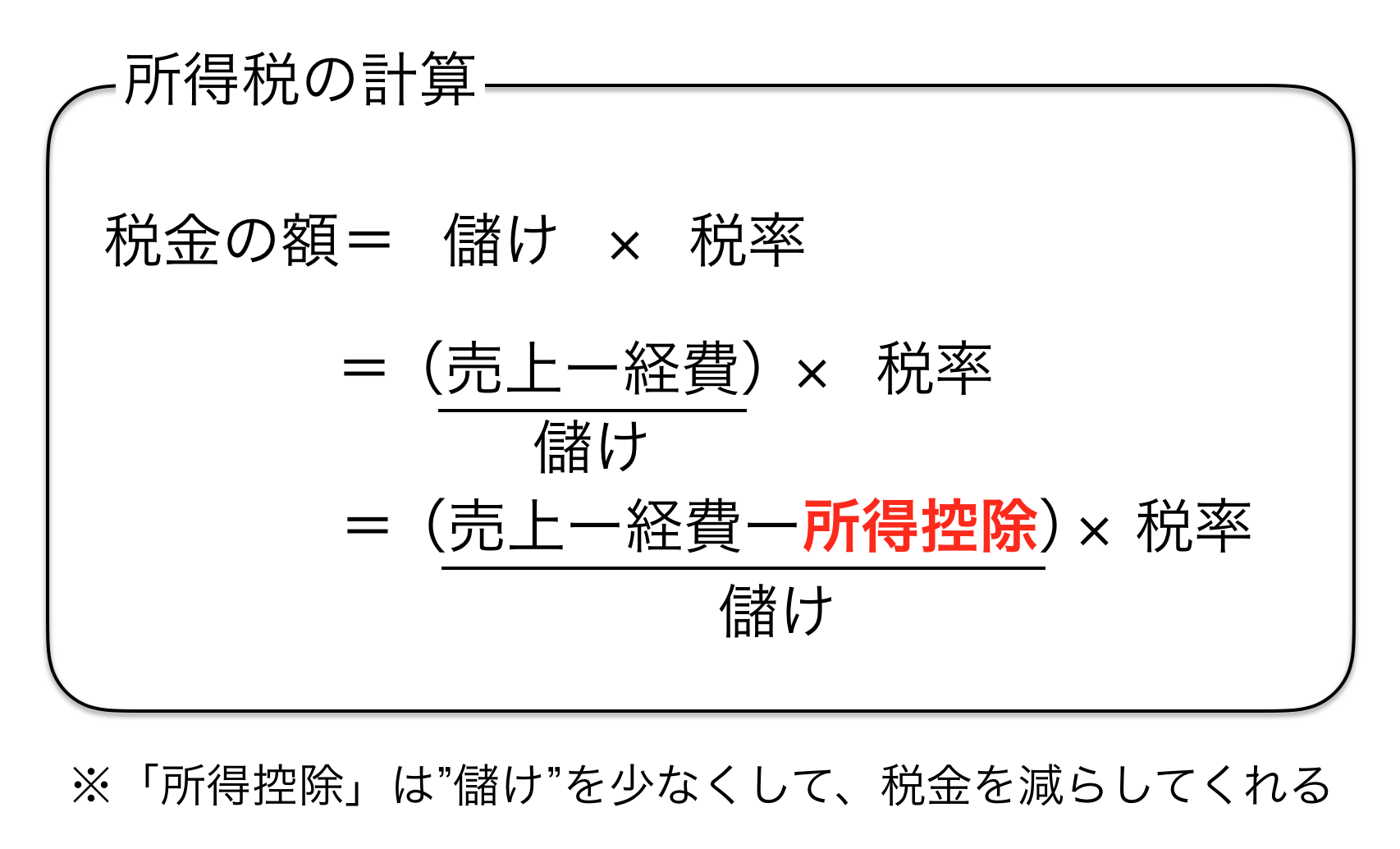

では、所得税の計算の中で、どこに”所得税控除”が出てくるかというと、

「経費」と同じように”儲け”を小さくする役割をはたしてくれます。

所得控除は、所得税を計算するときに、納税者の事情に配慮して、税金の負担を軽くするために、わざわざ作られたもので、本来は経費として認められないような支払いや、支払いがなくても条件を満たす場合に一定額について、所得税の計算の中で経費と同じような扱いで、”儲け”を小さくしてくれるものなのです。

とすると、税金の支払いを少なくするために、所得控除をどのように使えば良いかが分かります。所得控除は、所得税の計算において経費と同じような役割なのですから、

[aside type=”normal”] 税金を少なくするために所得控除を使うポイント

所得控除をモレなく使う

[/aside]

のがポイントです。

では、モレなく所得控除を使うために何が必要かというと、所得控除にどのようなものがあるかを知っておくことが重要です。

どのようなものがあるかを知らないと、自分に使えるものがあるどうかが分からないですからね。税金の支払いを少なくできるかどうかは、”知ること”にかかっています。

”所得控除”の内容とポイント

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9649.jpg” name=”タカジム” type=”l line”]所得控除にどのようなものがあるかを、具体的に説明していきます。細かい所まで覚えてなくても全然構いません。どのようなものがあるかを知っているだけで十分ですので、見出しだけでも確認してみて下さいね。[/voice]”所得控除”の内容を具体的に見ていきます。

基礎控除

要件がなく、全ての人に一律に認められるのが基礎控除です。

要件:なし

控除額:38万円

雑損控除

災害や盗難などによって損害を受けた場合に、一定の金額を所得控除として認めるものです。

要件:

次の①②の両方を満たすこと

①・自分が所有する資産が損害を受けた

・自分と生計を一にする配偶者や親族が所有する資産が損害を受けた

②損害を受けた資産が、「棚卸資産」「事業用固定資産」「生活に通常必要でない資産」ではない

控除額:

次の①②のいずれか多い方

①損失金額ー所得金額×10%

②災害関連支出ー5万円

医療費控除

医療費の負担を軽減するため、一定の金額を所得控除として認めるものです。

要件:

次の①②の両方を満たすこと

①納税者が、自分か自分の配偶者、その他の親族のために支払った医療費

②その年の1月1日から12月31日までの間に支払った医療費

控除額:

次の①②のいずれか少ない方で上限200万円

①医療費(保険金の補填分を除く)ー所得金額×5%

②医療費(保険金の補填分を除く)ー10万円

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9448.jpg” name=”タカジム” type=”l fb”]医療費控除に該当するかどうかは、結構難しいです。こちらの記事でまとめていますので、参考にしてみてください。[/voice]

社会保険料控除

国民年金の保険料、国民健康保険の保険料などの社会保険料を所得控除として認めるものです。

要件:納税者が自己、自己と生計を一にする配偶者やその他の親族の会保険料を支払った場合

控除額:1年間に支払った全額

小規模企業共済等掛金控除

要件:

次の①から③の掛け金の支払い

①小規模企業共済法の規定による共済契約の掛金

②確定拠出年金法に規定による「企業型年金加入者掛金」「個人型年金加入者掛金」

③心身障害者扶養共済制度の掛金

控除額:1年間に支払った全額

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9448.jpg” name=”タカジム” type=”l fb”]掛け金が所得控除になるだけでなく、将来、掛け金以上の共済金(解約したときに返ってくるお金)が帰ってくるので、手元の資金が不足していなければ非常に強力な節税の手段になります。[/voice]

生命保険料控除

要件:

生命保険料、介護医療保険料、個人年金保険料を支払った場合

控除額:一般の生命保険、介護医療保険、個人年金とも上限4万円、合計で最高12万円

※平成23年12月までの契約分は、生命保険、個人年金のみで、控除の上限が各5万円、合計で最高10万円

地震保険料控除

特定の損害保険契約等に係る地震等損害部分の保険料や掛金を支払った場合、一定の金額の所得控除が認められます。

要件:

①②の両方を満たすこと

①住む目的で所有している家屋 or 生活のために所有している家財道具を守るための保険

②地震、噴火、津波を原因とする火災、損壊による損害を補償する保険

控除額:

1年間に支払った保険料

(地震保険料は上限5万円、九兆機損害保険料は上限1万5千円。合計最高5万円。)

寄付金控除

国や地方公共団体、特定公益増進法人などへの寄付を行った場合に、一定の金額の所得控除が認められます。

要件:

国、地方公共団体、特定公益増進法人、認定NPO法人などへの寄付金。

控除額:

特定寄付金額ー2000円

(特定寄付金額の合計は所得金額の40%が上限)

障害者控除

要件:

納税者、配偶者、扶養親族が税法上の障害者に当てはまる場合

控除額:

障害者1人につき27万円。

特別障害者は1人につき40万円(同居特別障害者は75万円)

寡夫控除(女性のみ)

要件:

配偶者と離婚・死別して、再婚していない人

控除額:

27万円

所得500間年以下、 生計を一にする扶養家族である子供がいる場合は、35万円

寡婦控除(男性のみ)

要件:

次の①から③の全てを満たすこと

①配偶者と離婚・死別して、再婚していない

②所得500間年以下

③ 生計を一にする扶養家族である子供がいる場合

控除額:27万円

勤労学生控除

要件:

次の①②の両方を満たすこと

①小学校、中学校、高等学校、大学、高等山門学校などの学生、生徒であること

②合計所得金額が65万円以下であること

控除額:27万円

配偶者控除

要件:

①②の両方をみたすこと。

①配偶者がいること

②年間の合計所得金額が38万円以下(給与のみの場合は給与収入が103万円以下)であること

控除額:

・配偶者の年齢が70歳未満:38万円

・配偶者の年齢が70歳以上:48万円

配偶者特別控除

合計所得金額が38万円を越えるために配偶者控除が受けられない場合でも、配偶者の所得に応じて一定の所得控除がうけられます。

要件:

次の①から⑤の全てを満たすこと。

①配偶者がいること

②確定申告する本人の合計所得金額が1千万円以下

③青色申告者の事業専従者(青色申告をしている事業者の従業員)として給与の支払いを受けていない

④配偶者の合計所得金額が38万円超76万円未満

⑤他の人の扶養家族になっていない

控除額:

配偶者の合計所得に応じて決まる。

| 配偶者の合計所得金額 | 配偶者特別控除の控除額 |

|---|---|

| 38万円を超え40万円未満 | 38万円 |

| 40万円以上45万円未満 | 36万円 |

| 45万円以上50万円未満 | 31万円 |

| 50万円以上55万円未満 | 26万円 |

| 55万円以上60万円未満 | 21万円 |

| 60万円以上65万円未満 | 16万円 |

| 65万円以上70万円未満 | 11万円 |

| 70万円以上75万円未満 | 6万円 |

| 75万円以上76万円未満 | 3万円 |

| 76万円以上 | 0円 |

扶養控除

要件:

次の①から⑤の全てを満たすこと。

①配偶者以外の親族がいる

②16歳以上

③生計を一にしていること

④合計所得金額が38万円以下(給与のみの場合は給与収入が103万円以下)

⑤青色申告者の事業専従者(青色申告をしている事業者の従業員)として給与の支払いを受けていない

控除額:

| 区分 | 控除額 |

|---|---|

| 一般の控除対象扶養親族 (その年12月31日現在の年齢が16歳以上の人) |

38万円 |

| 特定扶養親族 (その年12月31日現在の年齢が19歳以上23歳未満の人) |

63万円 |

| 同居老親等以外の者 (その年12月31日現在の年齢が70歳以上の人) |

48万円 |

| 同居老親等 (その年12月31日現在の年齢が70歳以上の人で、納税者又はその配偶者の両親・祖父母で、納税者又はその配偶者と常に同居している人) |

58万円 |

青色申告特別控除

要件:青色申告事業者として承認されていること

控除額:65万円

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9448.jpg” name=”タカジム” type=”l fb”]青色申告をはじめるための手続をこちらでまとめています。事業を行うなら絶対に青色申告を選択するべきですが、手続には期限がありますので、期限内に手続を済ませて節税のメリットが受けられるようにしましょう。[/voice]

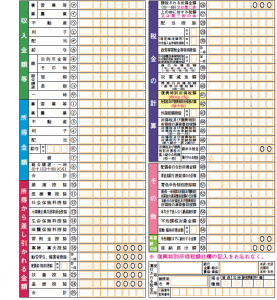

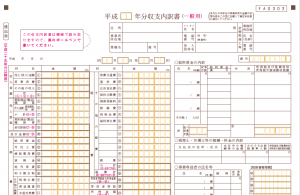

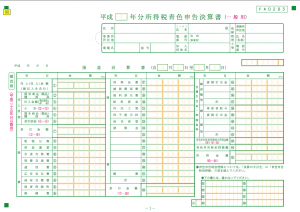

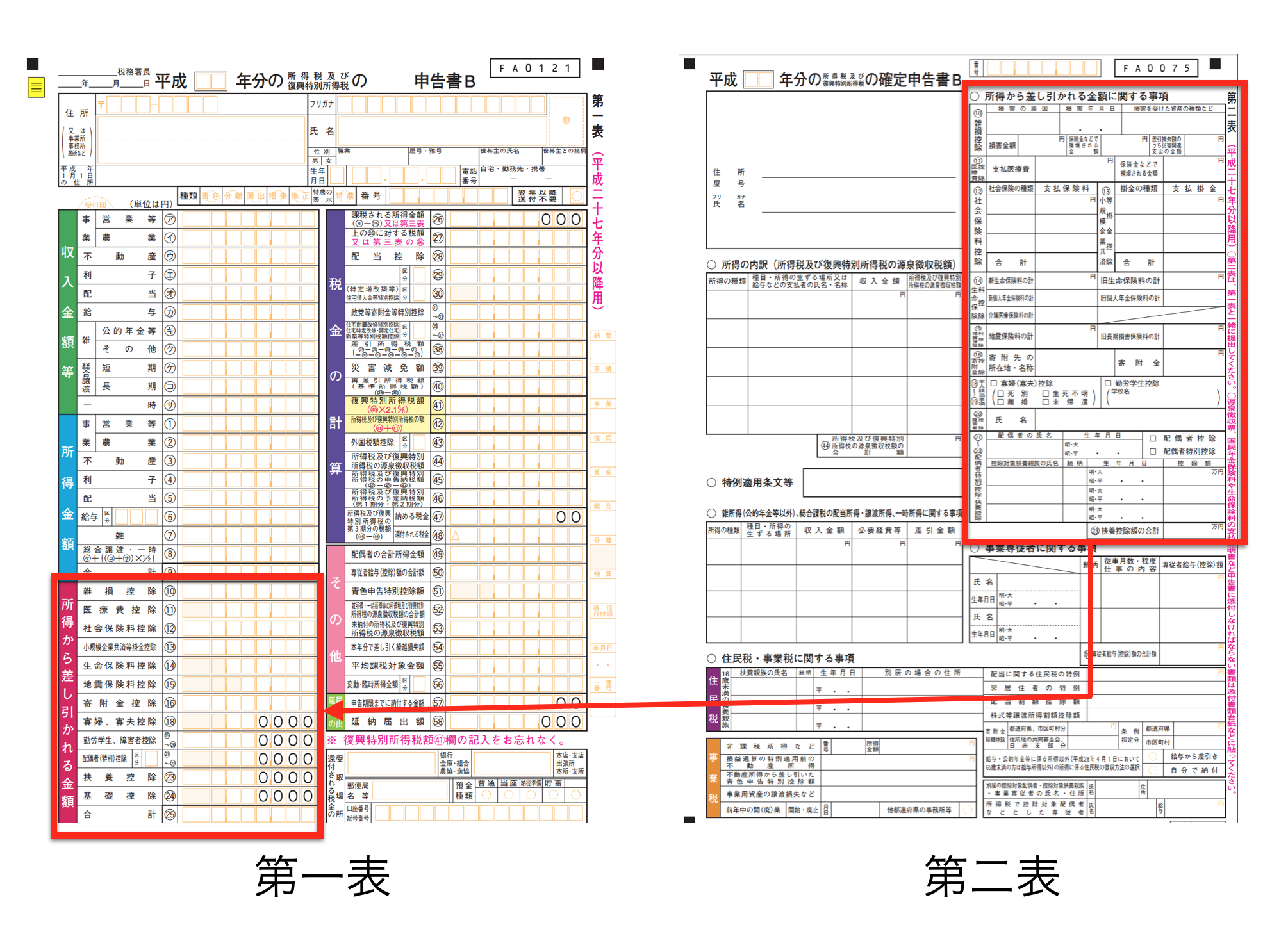

確定申告書における”所得控除”の記載場所

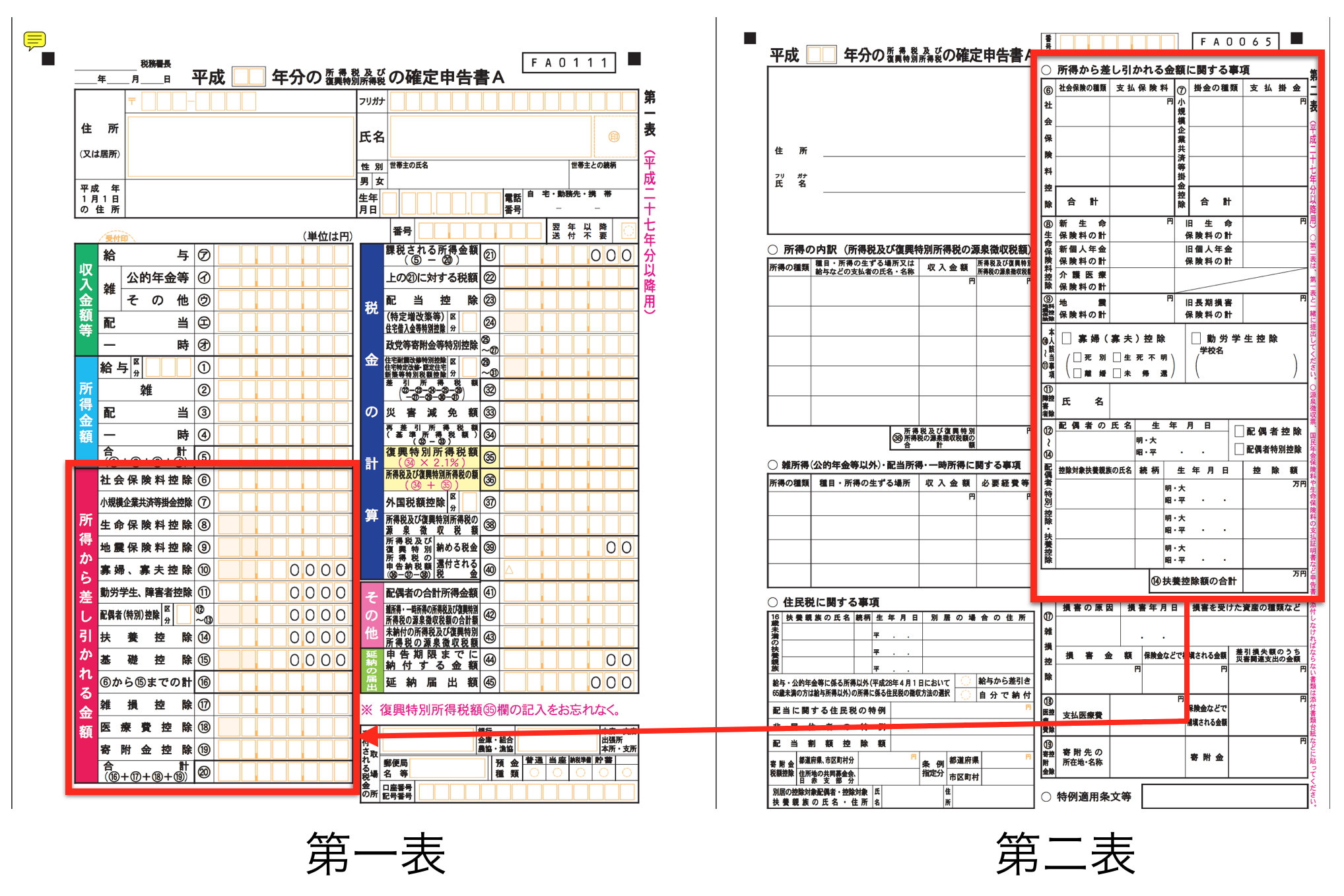

所得控除は、税金計算上は経費と同じような性質を持ちますが、確定申告書に記載する場合は、経費とは別に記載する必要があります。

具体的には、「確定申告書A」「確定申告書B」どちらの場合でも、第二表の「所得から差し引かれる金額に関する事項」に項目別別に詳細を記入し、その記載内容を元に第一表の「所得から差し引かれる金額」へ転記します。

(確定申告書A)

(確定申告書B)

第一表と第二表の間で矛盾があると、誤りになってしまうので、第二表→第一表と転記するようにしましょう。第二表の記入がキモになります。

確定申告書を提出するときは、所得税控除の証明書類も同時に提出しなければいけないので、そちらについても必要な書類をチェックして漏らさず提出するようにしましょう。

この辺はちょっと面倒ですが、”丁寧に処理”ですね。

まとめ

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9649.jpg” name=”タカジム” type=”l line”]税金の支払いを少なくするためには、所得控除をモレなく使うことが大事です。ただ、所得控除にはプライベートな事情を要件とするものが多く、税理士側からはなかなか聞くことが難しいので、税理士に確定申告を依頼する場合でもご自身で使える所得控除がないかを確認して伝えるようにするといいですよ。

タカジムでは確定申告を依頼していただくお客様にチェックリストをお渡しして、該当するものがないかを確認していただくようにしています。

[/voice]