個人事業主の方なら「税金、めっちゃ高いじゃん!」と思われたことが1度はあるはず。脱税は絶対ダメですが、税金はできるだけ少なくしたいいですよね。これから説明する”3つのこと”を知っておくと、税金で損することはなくなりますよ。

ポイントは、

[aside type=”normal”] 税金で損しないための3つのポイント

1.節税よりも、ムダな経費を使わない

2.経費の漏れを無くす

3.青色申告制度を使う[/aside]

の3つです。

早速行ってみましょう。

[aside type=”normal”]タカジムでは会社、個人事業向けのサービスを提供しています。

会計、税金のことでお困りのお客様は、こちらをご覧下さい。

[btn class=”lightning”]サービス内容へ[/btn]

税金の関する記事を、こちらでまとめています。

[btn class=”lightning”]税務関連記事へ[/btn]

[/aside]

税金対策は何のために行うのか

税金対策のことを考える時、最初に確認しておかなければいけないことがあります。

それは、

何のために税金対策をするのか?

ということ。

ここがブレてしまうと、税金対策ばかりに目を奪われて、結局損をしてしまうことになります。そうならないために、”税金対策の目的”をしっかり理解しておきましょう。

では、税金対策は何のために行うかというと、

お金を残すため

です。

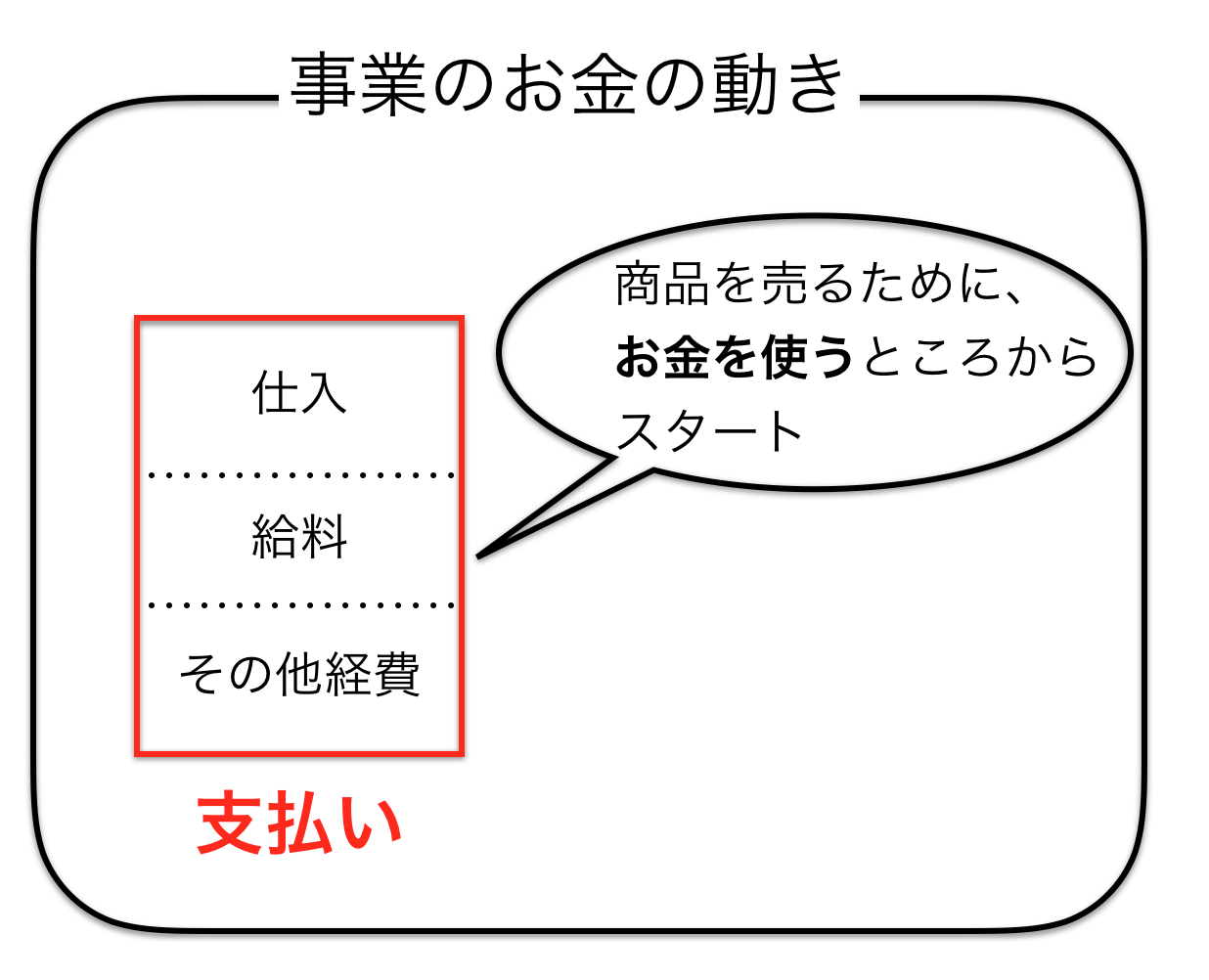

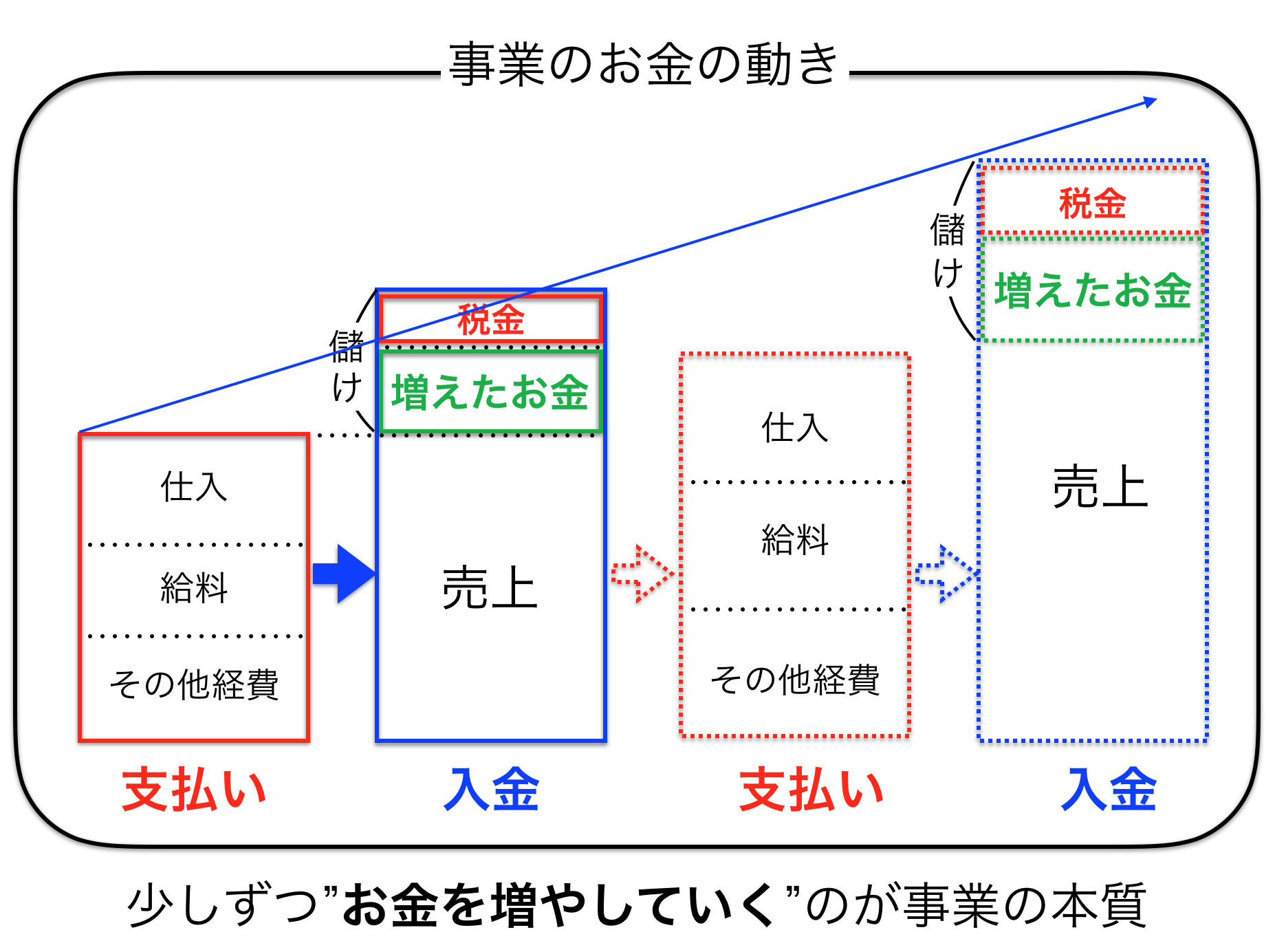

事業は、お金を回すことによって成立しています。

たとえば、ネットショップを経営する方の場合は、始めに商品を仕入れたり、人を雇ったり、サーバーを借りたり、広告宣伝をしたりして、商品を売るための経費にお金を使います。

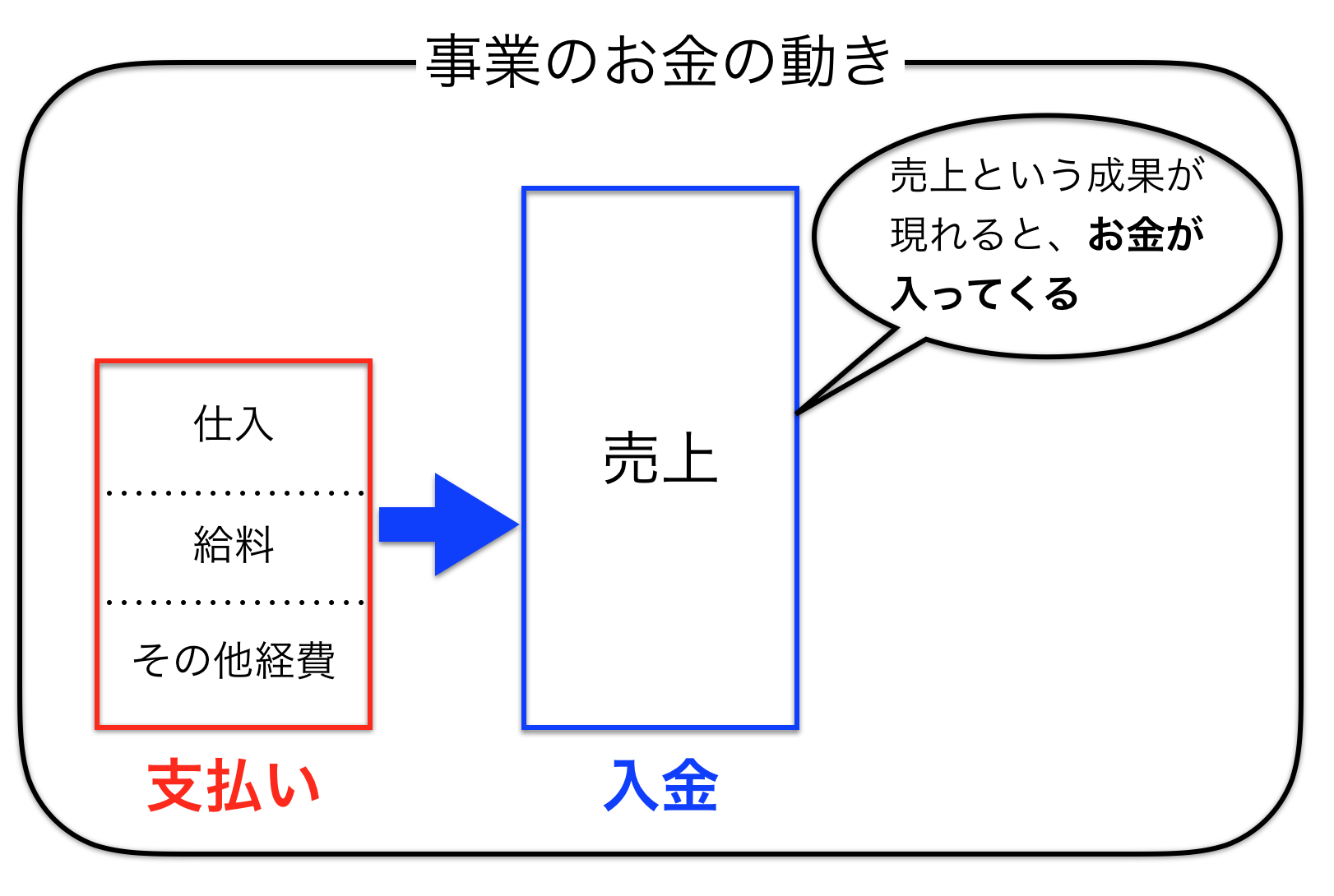

商品を売るためにお金を使った結果が、”売上”の形で現れると、今度はお金が入ってきます。

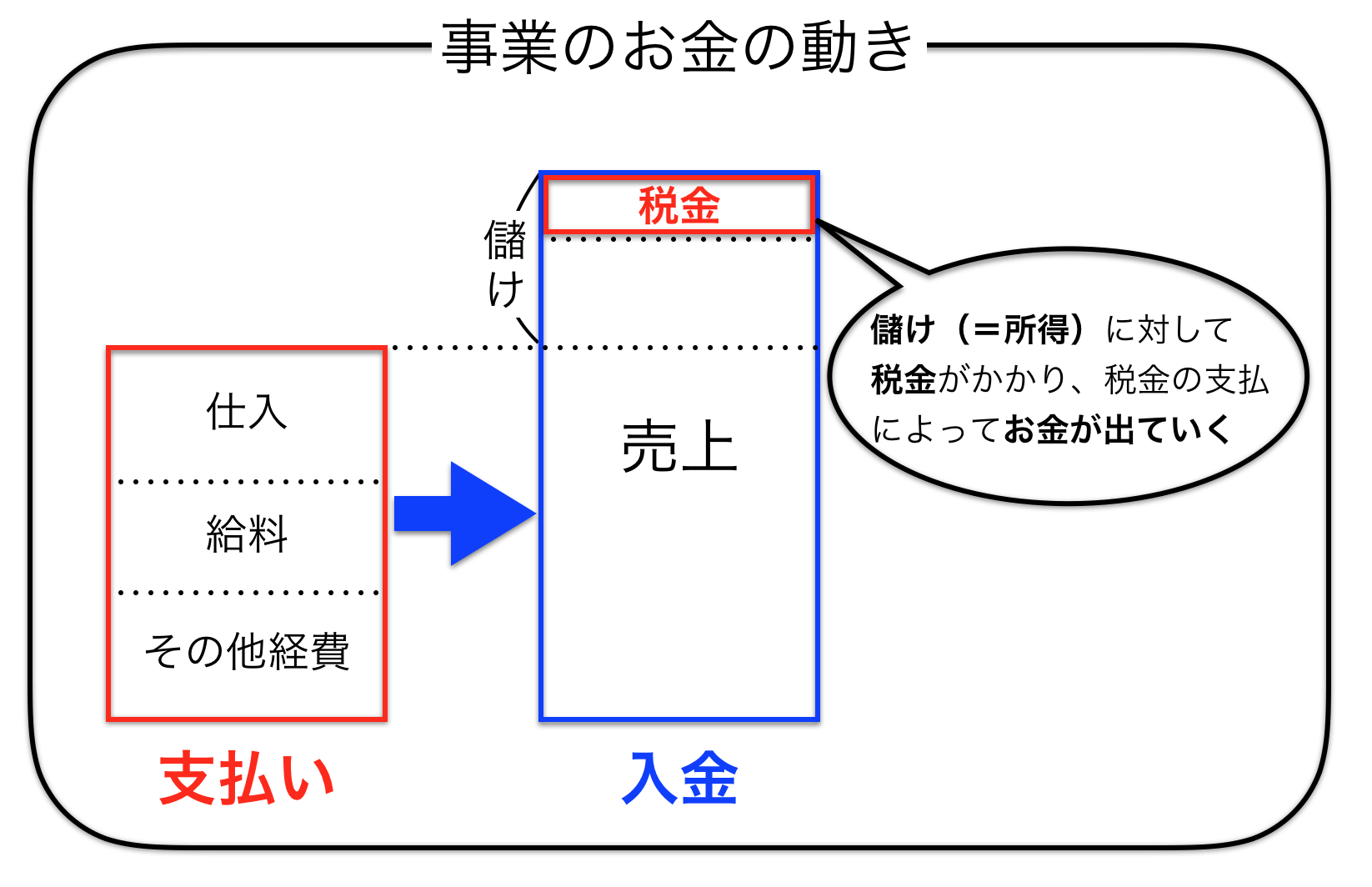

さらに、売上と経費が決まると、売上から経費を引いた儲け(=所得)に対して税金が計算されて、税金の支払いが発生します。

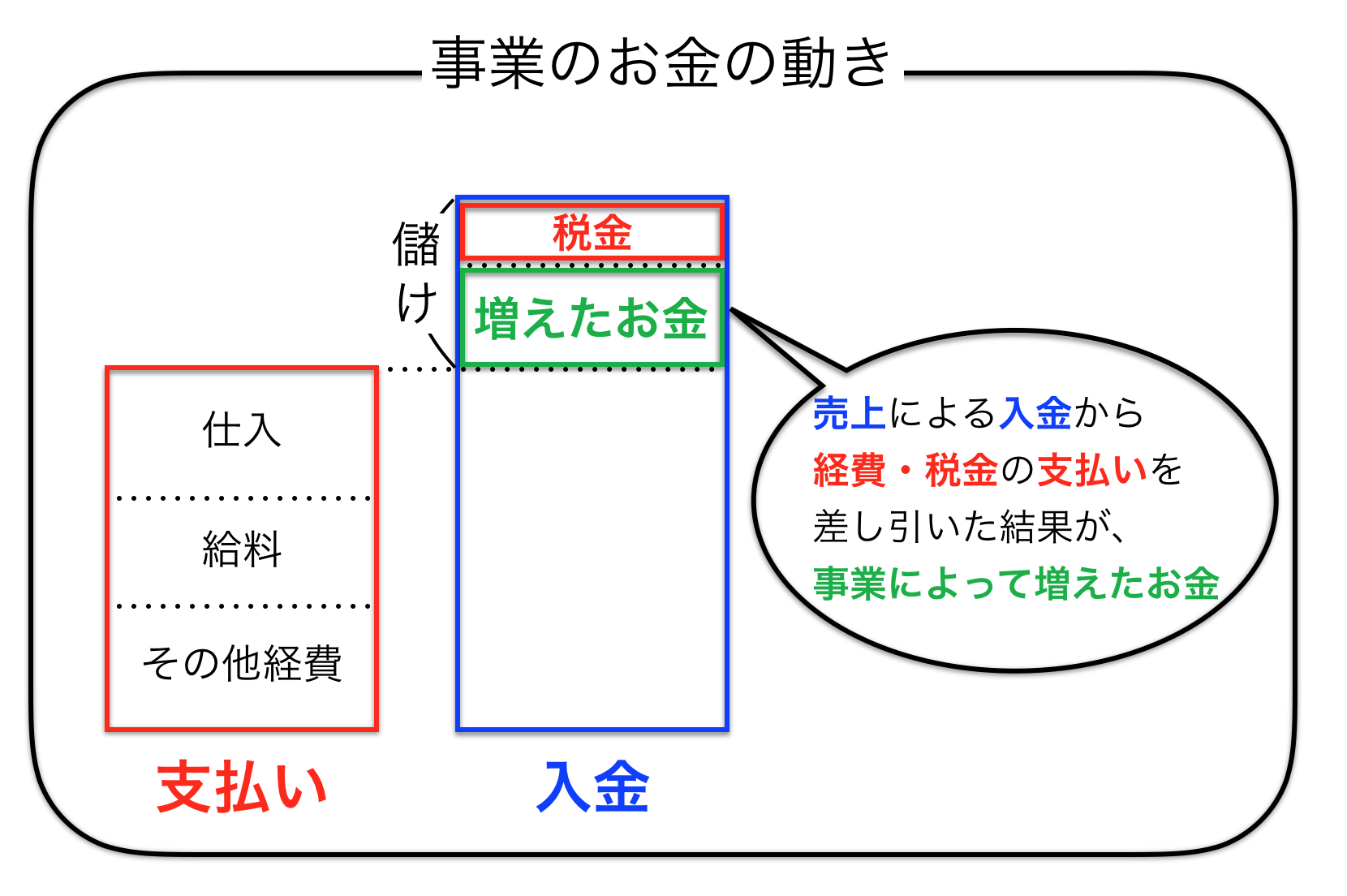

このような、動きによって会社のお金が増え、

使えるお金が増えたことによって、経費を大きくして、さらに大きな売上を目指す。

このようにお金を回しながら、少しずつ増やしていくことで、事業は存続し、大きくなっていきますが、その際、より多くのお金を残すために行うのが税金対策です。

[aside type=”normal”] 税金対策の目的

事業で得たお金を、少しでも多く残すため

[/aside]

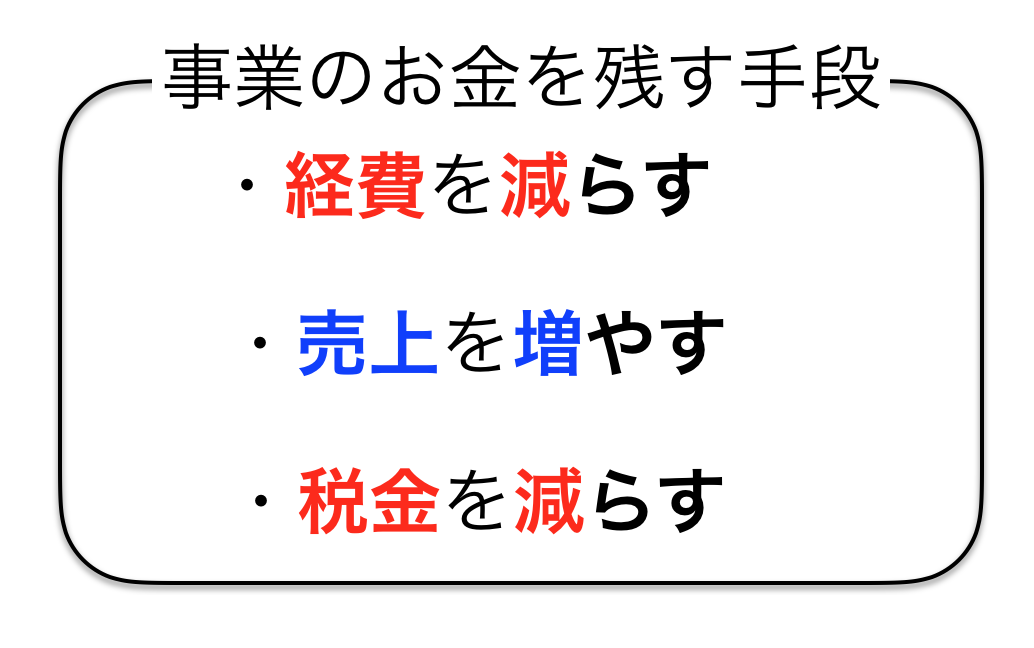

ですが、もう1度、上の「事業のお金の動き」を見てもらいたいのですが、「お金を残すため」の手段って、税金対策だけではないんですよね。

お金を残すためには、支出を減らして、収入を増やせばいいわけですから、

と3つも方法があるわけです。

とすると、税金だけを特別に取り上げて対策を行うというのが、どれほどおかしなことかも分かっていただけると思います。

税金対策はお金を残すための手段の1つに過ぎません。「お金を残す」ことを本気で考えるならば、他の2つの手段(経費を減らす、売上を増やす)と合わせて総合的に考えて、最も効果的な方法を選ぶべきなんです。

税金対策は、その目的を考えて行うことが大事です。

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9649.jpg” name=”タカジム” type=”l line”]税金対策は、会社にお金を残すための手段の1つに過ぎません。売上と経費のことも含めて考えないと、税金対策がおかしな方向に進んでしまうので、頭の片隅にでも置いておいて下さい。[/voice]

節税よりも”ムダな経費を使わない”ことが大事

税金対策の目的が、「会社にお金を残すこと」であることを確認しましたが、そうすると、税金対策によって税金の支払いを少なくすること(=節税)よりも、もっと優先して行うべき事があることが分かります。

それが何かと言うと、

ムダな経費を使わないこと

です。

予想以上に儲けが出たときに、「税金で持って行かれるなら」という理由で、経費で色々なものを購入することがありますよね。

でも、あれって、あんまり節税の意味がないんです。

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9649.jpg” name=”タカジム” type=”l line”]「税金対策だから」「経費になるから」という理由で、バンバンお金を使うのははダメ。

結局、残るお金が少なくなってしまうんですよね。[/voice]

考えなければいけないのは、

「経費」としてお金を使うことで、どれくらい税金の支払いが少なくなるのか?

です。

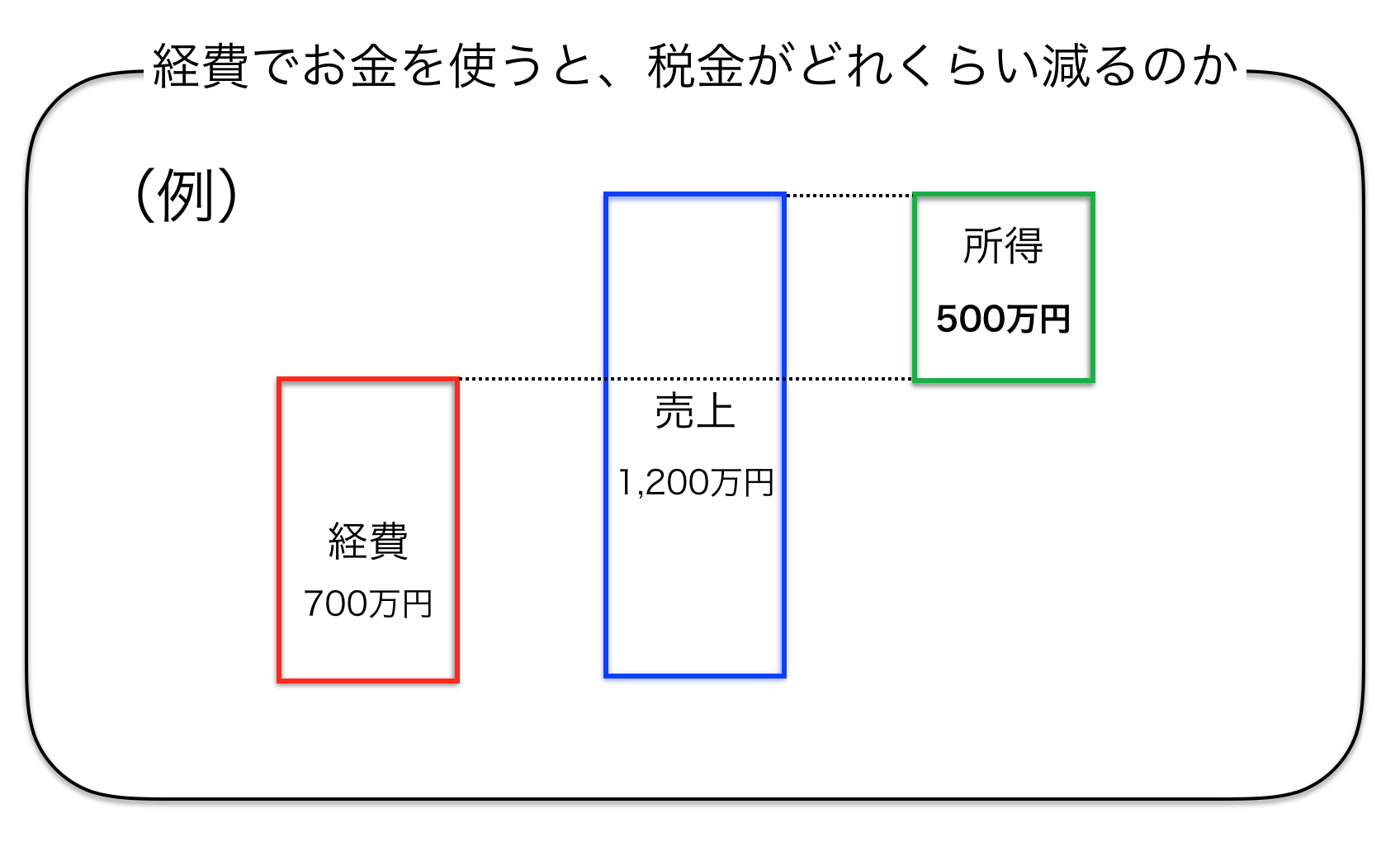

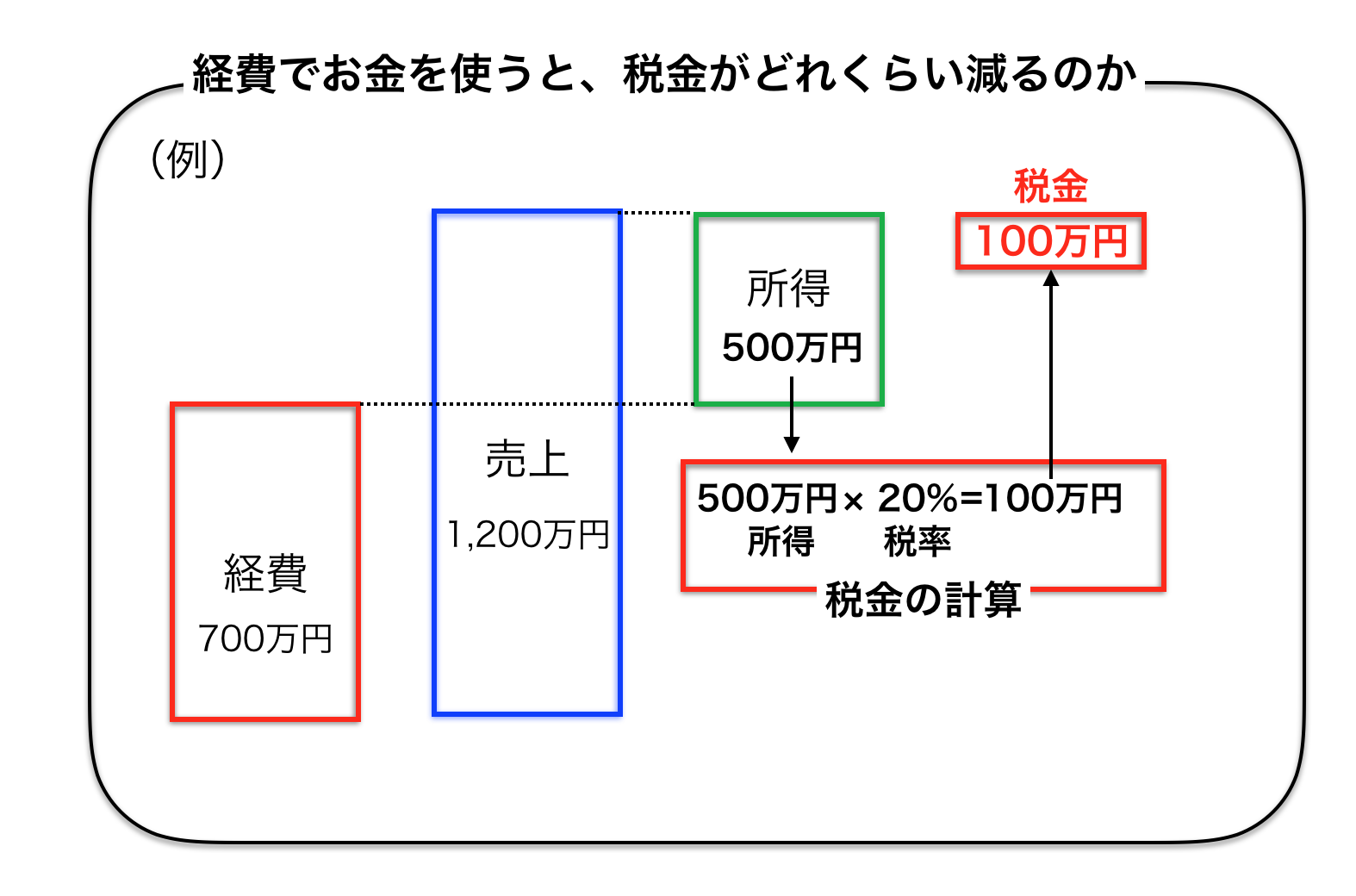

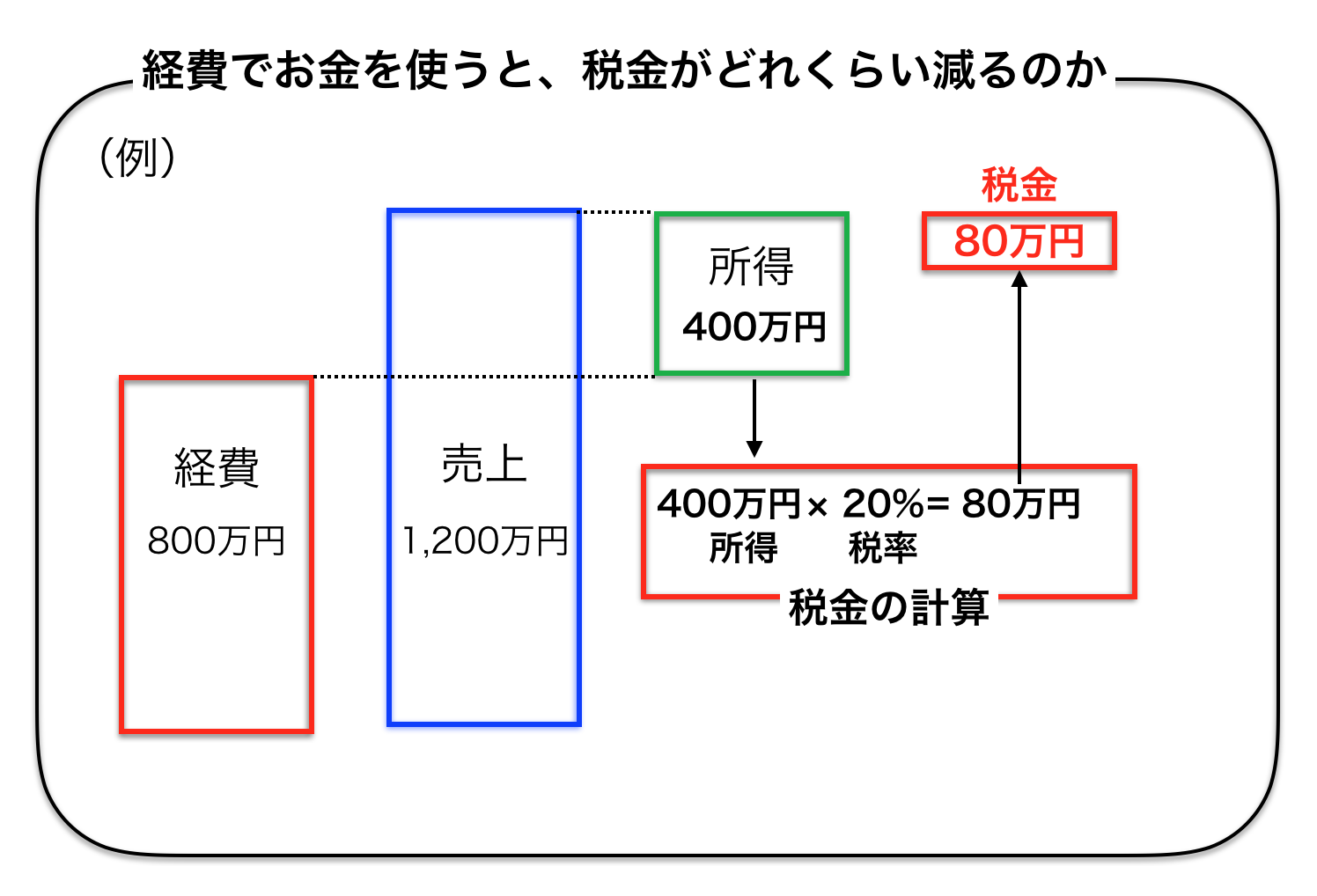

例として、売上1,200万円、経費700万円、所得(儲け)500万円のケースを考えてみます。

税金は所得(儲け)に税率をかけて決まるので、所得500万円の場合の税金は、

所得500万円に税率20%をかけて100万円です。

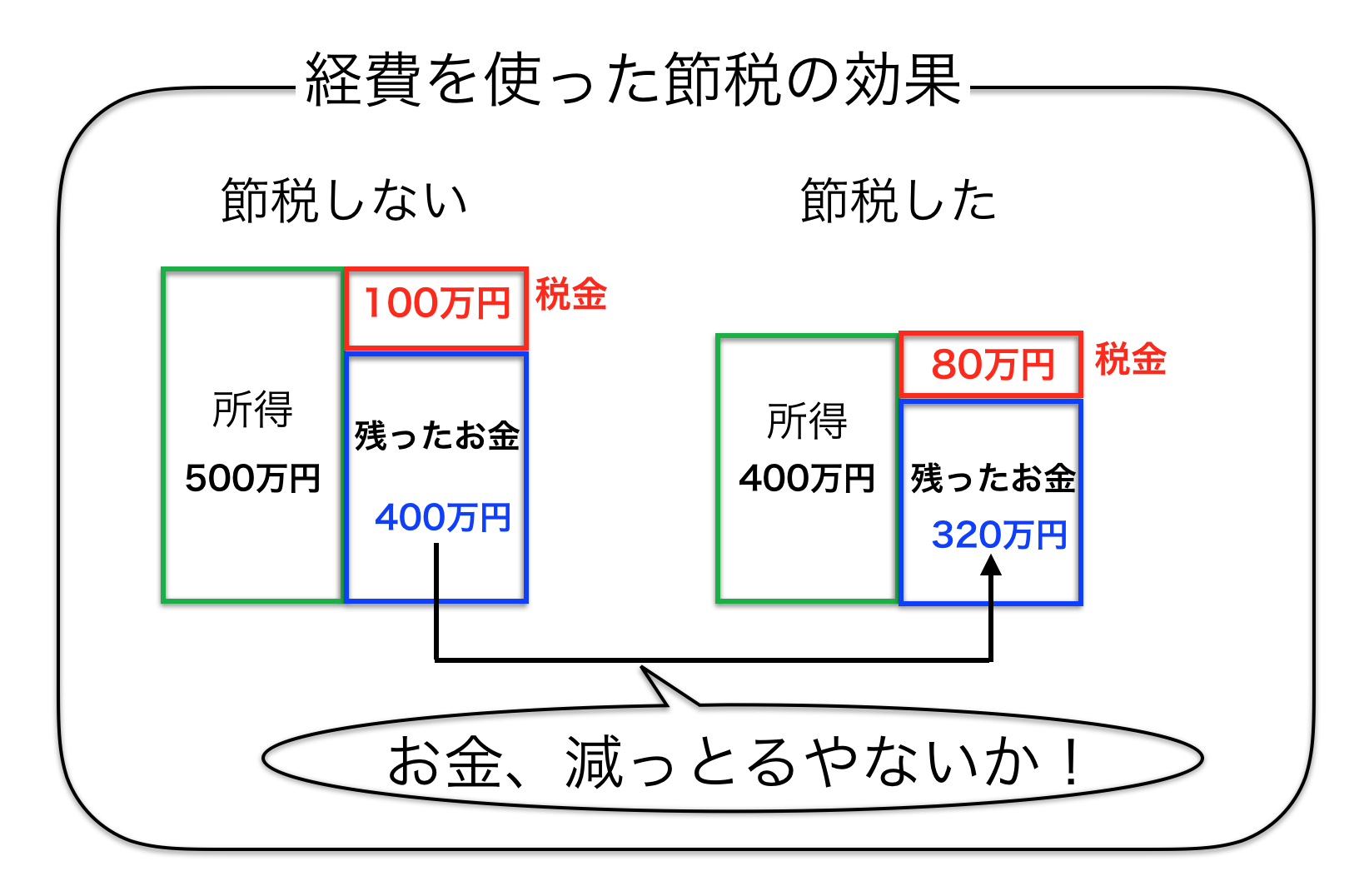

これに対して、「所得500万円」は予想以上だったので、年度末に事務所で使う椅子やテーブルなどの備品を経費として100万円分使ったとします。

この時、税金の支払いがどうなるかと言うと、

所得400万円に税率20%をかけて80万円です。

最初、税金の支払は100万円でしたが、税金対策で20万円も少なくすることができました。めでたしめでたし…、で終わるかというとそんなわけないですよね。

税金対策の目的は、お金を残すことでした。

税金対策をした場合と、しない場合で手元に残るお金を比べてみると、

そう、お金、減っちゃってるんですよ。

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9649.jpg” name=”タカジム” type=”l line”]「経費」を使うことで減るお金は、節税ではカバーできないんです。「経費を使った節税に意味がない」と言った理由はココにあります。

[/voice]

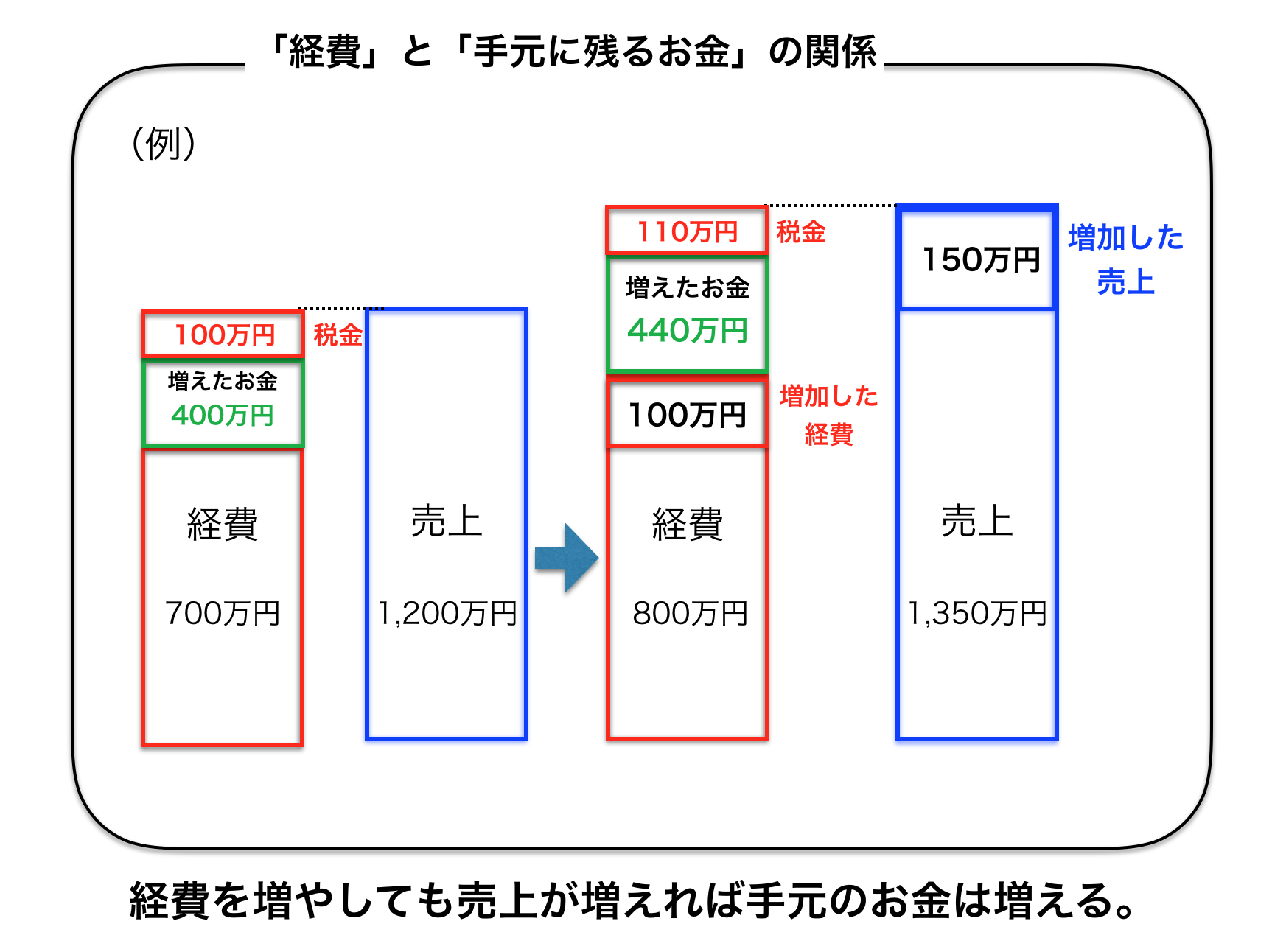

それなら、反対に「とことん経費を抑えれば良いのか」というと、それも違います。

ここで考えなければいけないのは、売上による入金。

「経費」によってお金が出ていっても、それ以上に売上がありお金が入ってくれば、手元に残るお金は増えるからです。

ただ、「所得(儲け)が予想以上に増えたので、税金対策で経費を増やそう」と言う時の経費って、将来の売上を見込んで使うことってあまりないです。「なくてもいいけど、あった方が良い」くらいのものしか選べないんですよ。

というのも、本当に売上のために必要なものって、必要になったタイミングでちゃんと買っているので、都合良く年度末に集中して発生することがないからです。

このように考えると、経費については、儲けを見込めない経費は、手元のお金を失うだけのムダな経費であり、それをなくすことが税金対策の目的である「お金を残す」ことにもつながると言うことができます。

”税金対策”の名目で、ムダな経費(=儲けを見込めない経費)を使ってはいけません。

節税よりも、ムダな経費を無くすことを優先させましょう!

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9649.jpg” name=”タカジム” type=”l line”]”ムダな経費”は、”儲けを見込めない経費”のことで、手元のお金を減らす原因になります。経費による節税で税金の支払いを少なくするより、”ムダな経費”をなくす方が手元の残るお金は多くなるので、節税の前にムダな経費をなくすことを考えましょう。[/voice]

経費の漏れを無くす

節税の目的である「お金を残す」ために最も効果的な、ムダな経費を無くすことについて説明してきましたが、今度は、ムダではない本当に必要な経費についての節税について説明していきます。

”ムダな経費”(=儲けを見込めない経費)以外の経費は、きちんと経費として処理することで、税金の支払いを少なくし、お金を残すことにつながります。

ところが、実際には経費にできるのに経費にしていないものが結構あるのです。

「経費として処理できるもので、漏れているものはないか」を探して、経費として処理していきましょう。

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9649.jpg” name=”タカジム” type=”l line”]確定申告を依頼していただいたお客様には、経費のチェックリストをお渡しして、該当するものをすべて洗い出していただくようにしています。経費にできるものを漏らしてしまうのは、もったいないですよ。[/voice]

漏らしやすい経費

経費として漏れやすいものを挙げてみます。

注)クドくなりますが、売上を上げるために使った経費のみが対象です。

プライベートで使った費用は対象にならないのでご注意下さい。

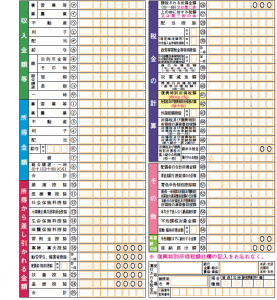

| 経費 | 説明 |

|---|---|

| 開業前の費用 | 開業準備のために使った費用は、開業後経費にすることができます。開業に際しての広告費、開業までの通信費、内装工事関係の打ち合わせ費用、事業運営を学ぶためのセミナー費用、開業までの借入の利息などが含まれます。 |

| 車に関連する費用 | 車についても、事業で使うものであれば経費にすることができます。購入費用(減価償却費として処理)、ガソリン代、車検費用、修理費、保険料などで、事業で使う割合を走行距離などを基に算出して、事業で使う分だけを経費にすることができます。 |

| 家賃 | 自宅を事務所にしている方は、事業で使う部分の家賃を経費にすることができます。事業で使う部屋を決めて、床面積を基にして事業で使う割合を算出して、事業で使う分を経費にします。 |

| 水道光熱費 | 自宅を事務所にしている方は、事業で使う部分の水道光熱費を経費にすることができます。営業時間などを基にして事業で使う割合を算出して、事業で使う分を経費にします。 |

| インターネット回線料 | 自宅を事務所にしている方は、事業で使う部分のインターネット回線料を経費にすることができます。営業時間などを基にして事業で使う割合を算出して、事業で使う分を経費にします。 |

| 旅費・交通費 | 取材のために使った旅費・交通費も経費にすることができます。ライターや編集者の取材旅行など、業務上、現地での情報収集が不可欠な仕事をされる方の旅費・交通費は経費になります。 |

| セミナー受講料 | 業務に必要な知識を学ぶためのセミナーの費用も経費にすることができます。 |

| 新聞図書費 | 事業に関連する雑誌や書籍の代金についても経費にすることができます。 |

このように経費にできる費用はたくさんありますが、漏れを防ぐために重要なのがレシート・領収書の保管と記録です。

売上を上げるための費用を経費にするには、まずその証拠となる領収書・レシートが必要です。経費になるレシートか領収書は必ず受け取って保管するようにしましょう。

ただ、レシートや領収書は保管するだけでは、ちょっと足りません。

受け取ったレシート・領収書を基にして、経費としてこまめに記録するところまでやっちゃいましょう。

レシート・領収書を受け取ることが習慣になると、1週間もしないうちにどんどん溜まってしまって、なくしてしまうこともありますし、何の支払だったかが分からなくなることもあります。支払の目的が分からなくなると、経費になるかどうかの判断がつかなくなるので、せっかくのレシートがムダになることもあるので、もったいないです。

そのようなことをなくすために、まめに記録するようにします。Excelなどのアプリで、「日付」「金額」「支払の内容」「目的(「○○さんと打ち合わせ」など)」を記録して、経費として支払ったことがすぐに分かるように記録すればOKです。

レシート・領収書がない経費

レシート・領収書がない支払は経費にならないかと言うと、そんなことはありません。

もちろん、あった方がいいに決まってますが、それでも、なくしてしまうこともありますよ。

そんな時は、先ほどのExcelなどのアプリに日付」「金額」「支払の内容」「目的(「○○さんと打ち合わせ」など)」を入力して残しておくようにして下さい。

正しく記録していれば、問題なく経費にすることができます。

(「それなら、レシートも領収書もいらないんじゃ…」とかは思わないで下さいね。あくまでも一部だけない場合に認められるだけで、大部分でレシート・領収書がない場合は、メモだけでは認められなくなります。)

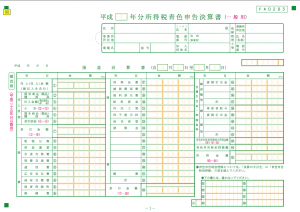

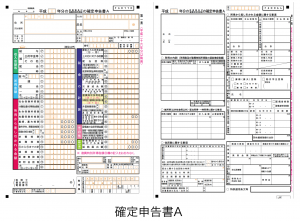

青色申告を使う

節税につながる制度もしっかり使っていきましょう。

最も効果的なのは青色申告です。

青色申告で確定申告することにより、節税が可能になります。

具体的にどのような節税が可能か説明しましょう。

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9649.jpg” name=”タカジム” type=”l line”]個人事業主の確定申告には「青色申告」と「白色申告」がありますが、「白色申告」にはほとんどメリットがありません。必ず「青色申告」を選んでメリットを受けるようにしましょう。[/voice]

青色申告特別控除

最も大きいのがこれ。青色申告特別控除です。

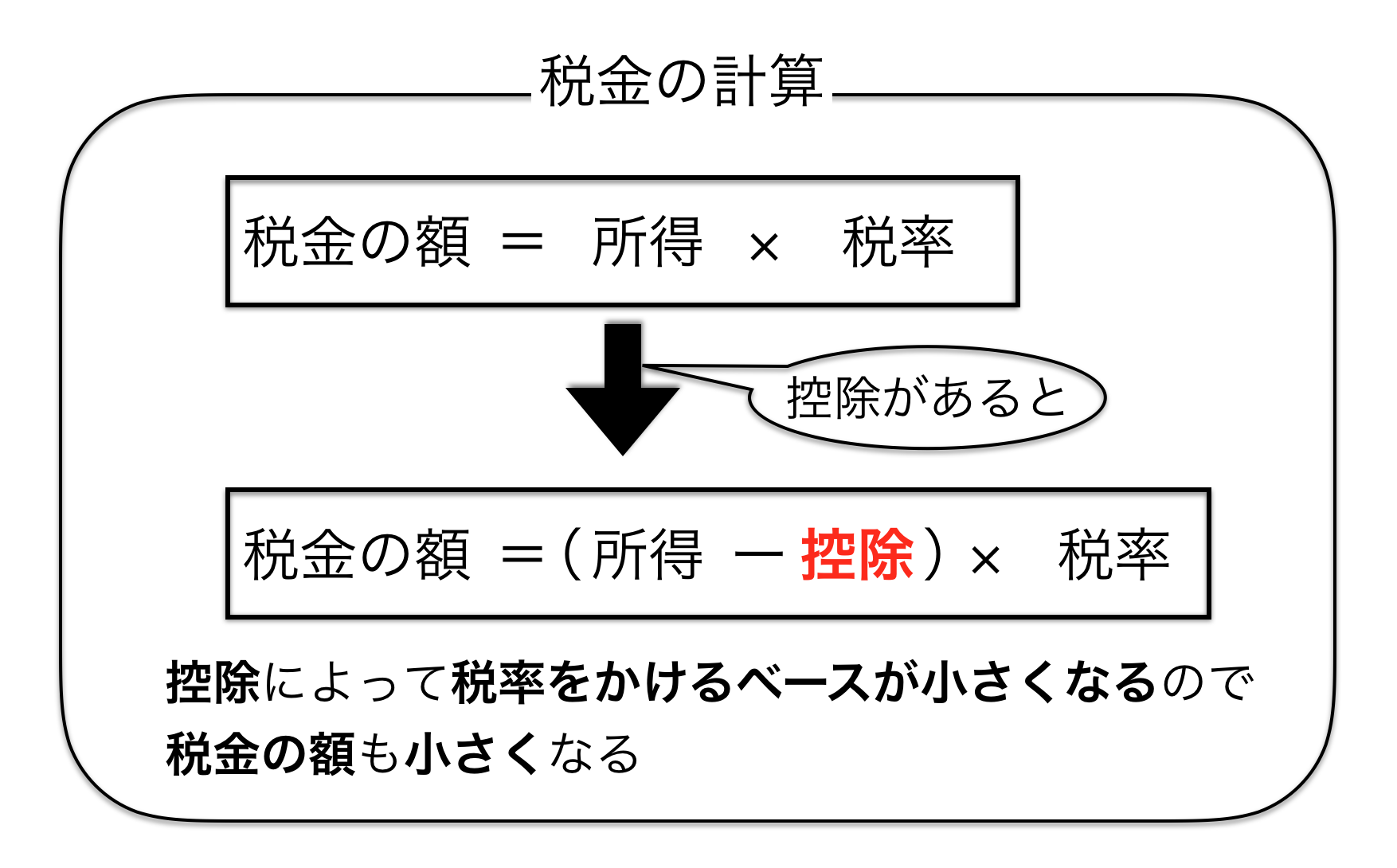

「控除」は、税金の額を計算するときに、所得をマイナスしてくれるものです。

税金は、所得に税率をかけて計算しますが、控除によって所得がマイナスされる分税金が小さくなります。

青色申告特別控除は、この控除の額が65万円。青色申告していないと控除はありませんから、節税の効果は高いです。

青色事業専従者給与

青色申告をしていると、家族に支払った給与の全額を経費にすることができます。

青色申告をしていないと、配偶者で86万円、子供で50万円までしか経費として認められないので、経費として認められる金額の差が大きくなります。

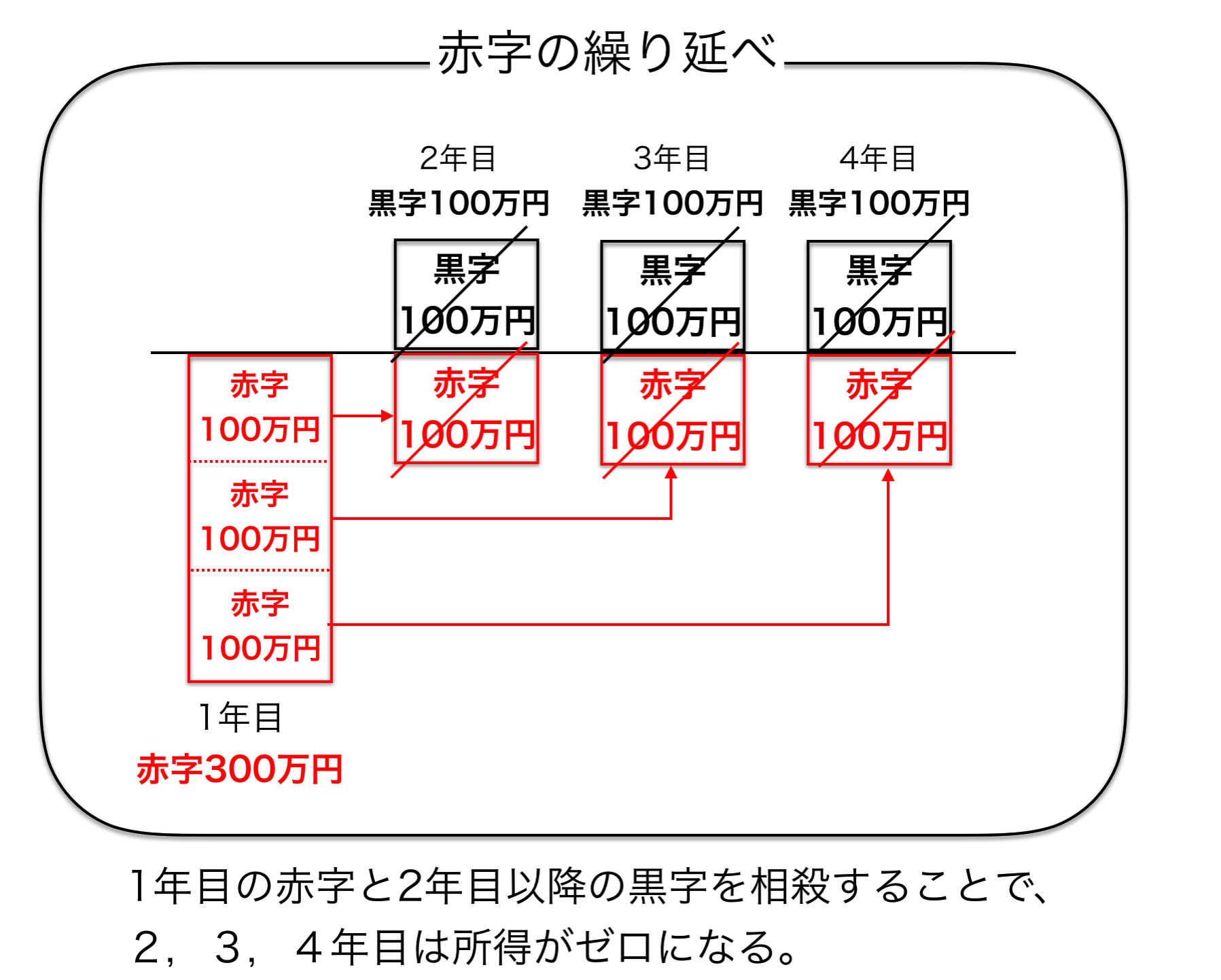

赤字の繰り延べ

赤字が出たときに、翌年以降の3年間、黒字から差し引くことができます。

過去の赤字分を黒字から差し引くことで、税金計算のベースになる所得の額を小さくすることができるので、節税の効果があります。

たとえば、1年目が300万円の赤字で、2,3,4年目が100万円の黒字だったとき。1年目の300万円の赤字と相殺することで、2,3,4年目は黒字ではあるものの、税金計算をする時の所得をゼロにすることができます。

青色申告をしていないと、赤字の繰り延べができないため、単年で所得が計算されることになり、2,3,4年目はそれぞれ所得100万円として税金計算されることになります。

引当金の計上

売上債権の回収ができなくなりそうなとき、回収できそうにない金額を経費にすることができます。

売上債権の回収ができていないと言うことは、予定されていた入金がないということです。予定されていた入金がないと、資金繰りに大きな影響が出ることがありますから、その分を経費として認めることで税金の負担を軽減し、資金繰りへの影響を和らげることができます。

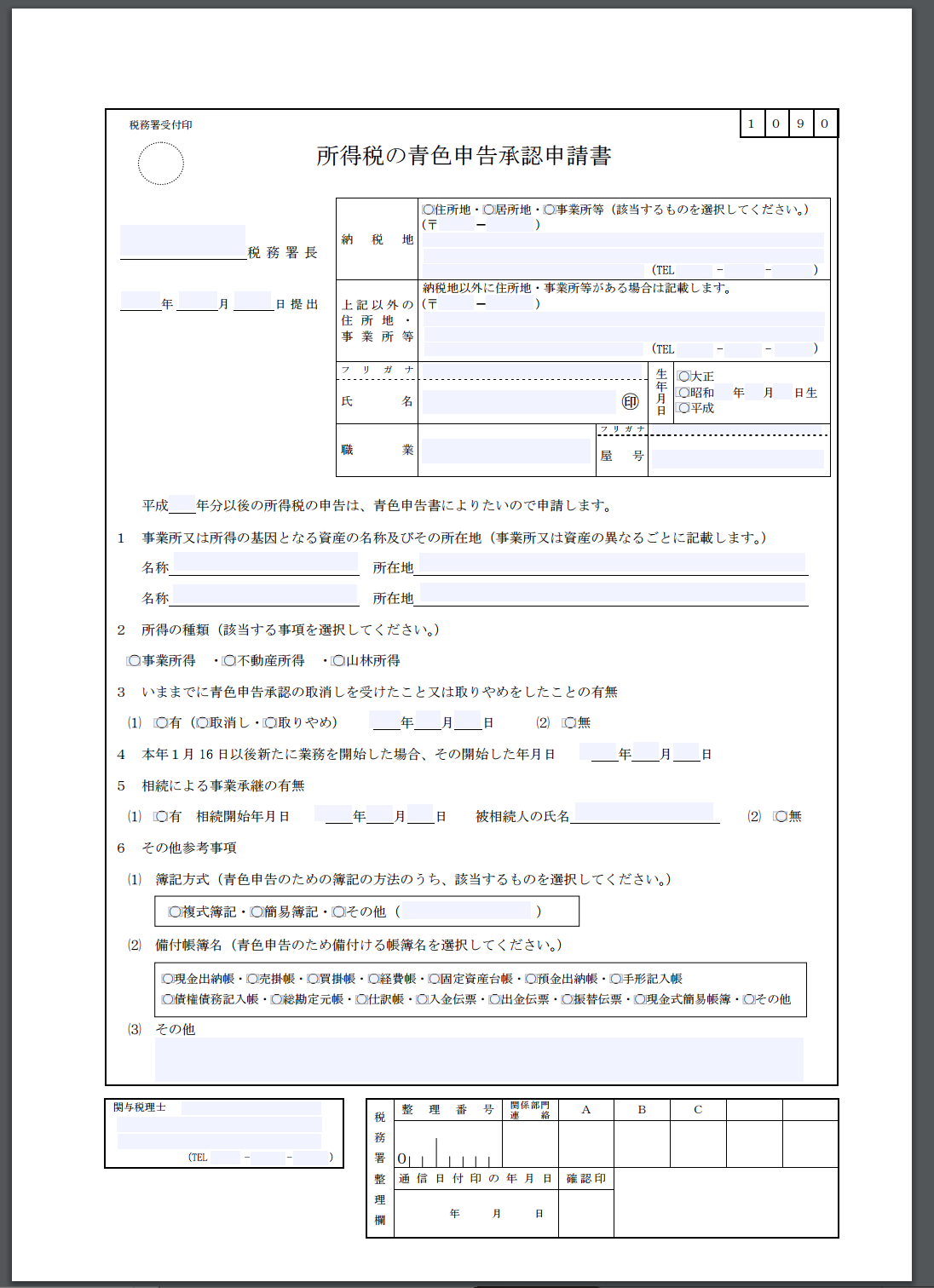

青色申告の条件

青色申告のメリットを見てきましたが、青色申告を使うには条件が2つあります。

1つは、「所得税の青色申告承認申請書」を税務署に提出すること。

「所得税の青色申告承認申請書」は国税庁のHPからダウンロードすることができます。

なお、提出には期限があって、青色申告をしようとする年の3月15日までの提出が必要です。ただし、その年の1月16日以後に開業をした人は、開業日から2ヶ月以内に申請書を提出すればOKです。

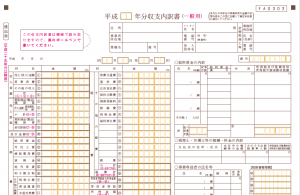

もう1つは、会計ソフトを使って記録することです。

青色申告では、事業の業績を表す「損益計算書」と財政状態を表す「貸借対照表」を作成する必要がありますが、そのためには複式簿記の方法で記録する必要があります。

複式簿記で記録するには、会計ソフトで記録するのが最も簡単ですので、会計ソフトを使うようにしましょう。

その他の節税

ここまでで、ちょっとした心がけや工夫で大きな効果のある節税の方法を見てきましたが、それ以外の方法も見ておきましょう。

小規模企業共済

小規模企業共済は、事業を廃止した場合に、掛金に応じた金額を受け取ることができる制度です。

小規模企業共済に加入すると、掛け金の全額が所得控除になるので、税金計算のベースになる所得をマイナスする効果があり、節税につながるのと、

(出典:中小機構 HP 節税の効果の例です)

掛け金が出ていって終わりでなく、後から掛け金以上の額が返ってくるので、「お金を残す」という点でもメリットがあります。

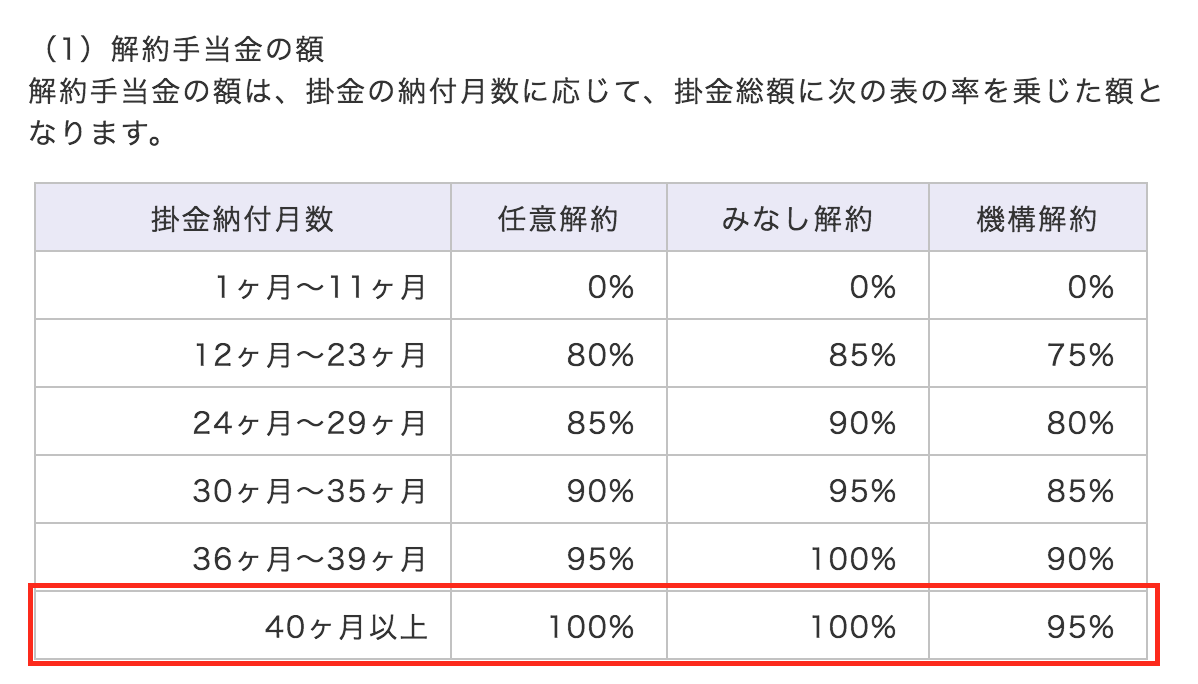

経営セーフティ共済

取引先の倒産によって資金繰りが行き詰まるのを防ぐために、掛け金を支払うことで、掛け金の最大10倍の借入ができるという制度です。

経営セーフティ共済のメリットは2つあって、掛け金を全額経費にできることと、40ヶ月以上掛け金を払っていればその全額が戻ってくることです。

(出典:中小機構 HP 節税の効果の例です)

一時的にお金が出ていくことになりますが、事業を続けることを前提にすると、お金を減らすことなく経費を増やすことができることになります。

ただし、掛け金が返ってきた時に収入になってしまうのがデメリットです。

それでも、確実に経費にはなりますし、掛け金が戻ってきた時に赤字にそうなら、赤字幅を縮小することもできるので、マイナスになることはありません。

掛け金の負担によって、資金繰りが苦しくなるような状況でなければ、積極的に使っていくべき制度です。

まとめ

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9649.jpg” name=”タカジム” type=”l line”]個人事業主の節税は、1.ムダな経費を使わない

2.経費の漏れをなくす

3.青色申告を使う

の3点を徹底することがキモです。

特に、「ムダな経費を使わない」は効果が大きいので、自分なりで構わないので、お金を使うときは「ムダな経費ではないか」を意識してみてください。[/voice]