税務調査の現場では様々なことが起こります。

調査官とのやりとりのなかで、疑問に思ったり、不当と感じることがあっても、慣れていないとなかなか適切な対応ができません。

そこで、税務調査の現場で調査官に向き合う際の基本的なポイントをおさえて、事例のなかで具体的にどのように対応すればいいかを説明していきます。

ちょっとしたポイントを知っておくことで、税務調査の対応は大きく変わってきますよ!

税務調査での現場対応は3つのポイントをおさえればうまく行く

「税務調査が来る」

誰にとってもいやなものですよね。

自分の会社や事務所にやってきて、いろいろ聞かれたり、帳簿や資料を細かく見て、言ってみれば”あら探し”をしているわけですから、気分が良いわけがありません。

このように、税務調査そのものに対して「いやだな」と思う気持ちは分かりますが、もう1つ、「調査の時にどう対応して良いかが分からない」ことも、税務調査を気持ち悪く感じる理由の1つだと思います。

税務調査の対応は、細かい部分まで考え始めるといろいろ覚えなければいけなくなりますが、大部分は3つの基本的なポイントを知っておくだけで、どのように対応すれば良いかが分かってきます。

後から具体的なケースについても説明しますが、まずは、3つの基本的なポイントをおさえて、税務調査に臨むのがオススメです。

税務調査は、”事業に関わる範囲”でのみ認められる

最初におさえるべきポイントは、

[aside type=”normal”] 税務調査は事業に関わる範囲で認められる[/aside]ということ。

税務調査は、

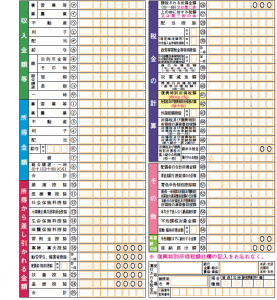

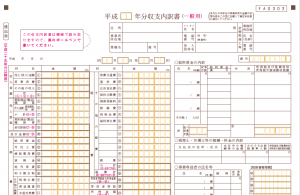

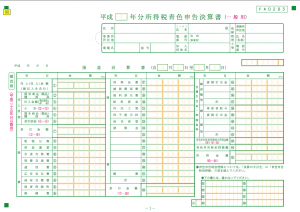

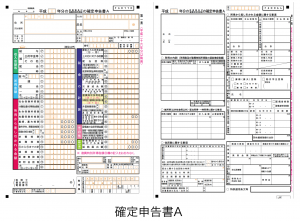

確定申告書の内容が正しいかどうかを確かめるために行う調査

のことですが、確定申告書に記載されているのは、「売上」「経費」「会社が所有する財産」など、事業活動によって発生するものだけです。

それは、確定申告書の中に、事業とは関係のない家族旅行の費用や、友人へのプレゼントなどを経費として入れてはいけないことを考えるとよく分かると思います。

とすると、確定申告書の内容を調べるなら、事業と関係のある範囲で十分ということになります。

なので、税務調査での質問や調査の範囲については、事業に関わる範囲に限られることになるのです。

それ以上の範囲で調査を行おうとするなら、

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9649.jpg” name=”タカジム” type=”l fb”]「事業の範囲外だと思いますが、調査するなら理由を教えて下さい」[/voice]と毅然とした態度で反論すればOK。

調査官の言うことが全てではありません。大事なのは、ルールに従っているかどうかです。

正当な調査には協力する必要がある

税務調査は”事業に関わる範囲で”認められることを説明しましたが、逆に言うと、

[aside type=”normal”]”事業に関わる範囲”の調査については協力する必要がある[/aside]と言うことです。

税務調査は基本的に納税者の協力によって成り立つものですが、強制ではないことを逆手にとって、

・資料を提示しない

・質問への回答を拒否する

などの態度をとってしまうと、反対に調査妨害によって罰金を科されることになります。

また、そのような態度をとっても調査自体がなくなるわけでもなく、ただ調査が長引くだけでほとんど意味がないですし、翌年度以降の税務調査でも対象になりやすくなってしまいます。

繰り返しになってしまいますが、調査官の言いなりになることも、必要以上に調査を拒絶することも必要ありません。

事業に関わる範囲かどうか

というルールに従って判断することを覚えておきましょう。

調査官も、サラリーマンであり人間

当たり前のことですが、

[aside type=”normal”]調査官も私たちと同じ人間である[/aside]ということはよく覚えておく必要があります。

税務調査というと、どうしても私たちは身構えてしまいますし、現場に来る調査官が”敵”のように見えてしまいます。

ですが、調査官も私たちの周りにいる人と何ら変わりのない人達です。

敵対的に対応すると、「そっちがその気なら、そのつもりで対応するぞ」と思いますし、きちんと対応すれば、「きちんと対応しないとまずいぞ」と思います。

基本的には人同士のやりとりですので、対等な立場で「言うべきことは言い」(正しいと思うことは主張する)「やるべきことはやる」(協力できるところは協力する)というスタンスで臨むのが一番です。

また、これも見落としがちなことですが、

[aside type=”normal”]調査官は税務署に戻れば1人のサラリーマンです。普段から同期との出世競争の中で仕事をしていて、上司からの評価をとても気にしています。[/aside]

調査官の評価は、税務調査の件数と税務調査で税金を多く取り立てることで決まります。

特に、件数の方はノルマが決まっているので、まずはそちらをこなすことを第一に考えていますから、トラブルがなく、できるだけ効率よく調査を終えたいという気持ちを持っています。

また、納税者からのクレームも、上司からの評価に影響するので気にします。

調査の現場では、納税者とのトラブルを避けるように、言葉づかいや態度にも気を配りますし、後で問題にならないように調査範囲から外れて調査を行うことがないように、気を遣って作業を行っています。

このように考えると、調査官はたくさんの制約の中で、多方面に気を遣いながら税務調査を行っているのがお分かりいただけると思います。

決して強い立場とは言えないのが調査官ですから、私たちも萎縮することなく、対等な立場で、税務調査に臨むようにしましょう。

税務調査の現場でよくある調査官とのトラブルとその対応

ここからは、税務調査の現場でおこる調査官とのトラブルについて、具体的にどのように対応すべきかについて具体的に説明します。

税務調査の連絡があったけど、忙しくて対応できない

税務調査は、調査官がいきなりやってきて始まるわけではありません。

巨額の脱税事件などで逮捕を前提として証拠集めをするような「強制捜査」の場合を除いては、事前に連絡(「事前通知」と言います)があります。

事前の連絡では、次のようなことが知らされるのですが、

①実地調査を行うこと

②調査の日時、場所

③調査の目的

④何税について調査するか

⑤調査を行う期間

⑥調査する帳簿書類

⑦調査の対象者になった納税者の氏名・住所

⑧調査を行う税務職員の氏名及び所轄税務署

そのなかに、調査の日時も含まれています。

税務署側からの通知なので、これをそのまま受け入れなければいけないかというと、そんなことはありません。

この段階で税務署が言ってくるのは、税務署の都合で決めた日時に過ぎません。

私たち納税者側にも、仕事の関係でどうしても時間がとれない日がありますし、税務調査のためには準備の時間も必要ですから、税務署の日程では対応できないことも当然あります。

そこで、税務調査については、納税者の都合によって日程変更することが認められています。

税務署に言われた税務調査の日時に対応できない場合は、

[aside type=”normal”]税務署に対して必ず日程変更の依頼をする[/aside]ようにしましょう。

場合によっては、税務署側も日程が厳しく、「どうしてもこの日で」という場合があるかもしれません。

そのような場合は、税務調査を次の2つに分けて

①代表者への質問(初日の午前中3時間程度)

②帳簿・資料の調査(初日の午後、翌日)

[aside type=”normal”]①の「代表者への質問」の日程だけを早めにとって税務署側に合わせて、

②の「帳簿・資料の調査」については後日にずらすように交渉[/aside]

しましょう。

帳簿や資料の準備にはそれなりに時間がかかります。

そのための時間を確保する必要がありますので、税務署に譲歩しつつもこちらの都合も考慮してもらうように、②については日程を後にずらすように持ちかけるのです。

税務署も全く準備のできていないところに飛び込んで調査しても、効率が悪いことを知っていますし、納税者との関係が悪い状態で調査が始まることになれば、調査に支障があることも理解していますので、必ず受け入れてくれます。

税務調査は、きちんと準備した上で受け入れるべきです。

忙しくて対応できない場合は、そのことを税務署に伝えて、日程調整するようにしましょう。

別の仕事があって調査に同席できない時は

税務調査は事業規模によって異なりますが、中小規模の事業者であれば、2〜3日の期間で調査が行われます。

先ほども触れましたが、税務調査のスケジュールは、

初日午前:代表者への質問(「概況調査」と言います)

・会社が行っている事業の内容

・会社の業績、主な取引先とその大体の金額

・設立から現在までの沿革

・主な売上とそれ以外の売上の内容

・受注、仕入、製造、販売、請求、回収、の流れ

など

初日午後:帳簿・資料(請求書、領収書、契約書など)の調査

2日目午前:帳簿・資料(請求書、領収書、契約書など)の調査

2日目午後:帳簿・資料(請求書、領収書、契約書など)の調査

2日目午後:調査結果の報告、今後の説明

だいたいこのような流れで進んでいきますが、まる2日間朝から夕方まで調査は行われますから、かなり長いですよね。

では、この2日間の間ずっと調査につきっきりならなければいけないかと言うと、そうではありません。調査の間も、代表者は、普段通り仕事をすることは可能です。

と言うのも、

[aside type=”normal”]税務調査の対応は、税理士に任せることができる[/aside]ので、税務署との対応を税理士がやっている間、代表者は席を外していつも通りの仕事をこなすことができるのです。税理士は、税務署との対応や交渉に慣れていますので、調査を有利に進められる点でも、税理士に任せるメリットがあります。

ただし、すべての時間を税理士に任せることはできません。

初日午前中の「代表者への質問(概況調査)」と調査終了時の「調査結果の報告」の時は、代表者が出席して税務署と直接やりとりする必要があります。その点だけは注意しておいて下さい。

もちろん、調査の間、代表者が出席しないからと言って、調査結果に影響が出たりすることはありません。あくまでも、調査によって、確定申告書の誤りを示すような証拠が出てきたかどうかで、調査結果は決まりますので安心して下さい。

高圧的で態度の悪い調査官が担当になったら

今、税務調査にやってくる調査官の中に、態度の悪い人はほとんどいません。

確かに、質問や誤りを指摘する内容で、おかしなことを言ってくることはあるのですが、威圧的だったり大声で怒鳴ったりするようなことはないです。

それでも、調査官にも様々な人がいますから、高圧的な態度で接してくるような調査官もいるかもしれません。

そのような時は、

[aside type=”normal”]遠慮なく相手にその事実を伝えましょう。[/aside] [voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9649.jpg” name=”タカジム” type=”l fb”]「調査には協力しますが、そのような大声で威圧するような態度は受け入れられません。改めて下さい。」[/voice]と冷静に伝えるのです。

これは調査官に対する警告です。

感情にまかせて相手を怒鳴りつけるようなことをすると、こちらが不利になってしまいますから(調査妨害の口実を与えてしまうことになります)、あくまで”態度が悪い”という事実と”態度を改めよ”という要求を伝えることに徹するようにします。

これである程度態度は改まると思いますが、もし、そのまま態度が変わらない場合は、

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9649.jpg” name=”タカジム” type=”l fb”]「態度を改めて下さい。そのまま続けるなら税務署に連絡します」[/voice]と伝えましょう。

税務署と言いましたが、実際に連絡するのは調査官の上司の「統括官」です。最初に触れましたが、調査官も税務署内では1人のサラリーマンですので、上司の評価が気になるのは間違いありません。さらに、その上司もサラリーマンですから、納税者からのクレームを頻繁に受けるようだと自分の評価にも影響が出てしまいますから、何らかの対応をせざるをえません。

そのような事情がありますから、「税務署(統括官)に連絡します」というのは、効果的な手段なのです。

それでも、もし、態度が変わらないなら、実際に税務署に連絡してしまいましょう。

税務調査だからと言って、ずっとイヤな思いをさせられる理由はありません。あくまでも対等な立場であることを前提に、協力関係が築けるような態度でお互いに臨むようにしなければいけません。そのために言うべきことを言うのも必要なことです。

「社長個人で使っている通帳を見せてください」と言われたら

税務調査は犯罪捜査ではありません。

あくまでも、

確定申告書の内容が正しいかどうかを確かめるために行う調査

です。

なので、代表者の所有物だからと言って何でも調査して良いと言うわけではありません。それは、お金の出入りが記録されている通帳でも同じです。

この記事の最初に出てきた「現場対応の3つのポイント」でも説明しましたが、

[aside type=”normal”]税務調査は事業に関わる範囲で認められているだけですから、その範囲を超えるものについてまで、調査官に見せる必要はありません。[/aside]これが基本的な考え方です。

その上で、「社長の通帳を見せてください」と言われた場合は、3つのケースに分けて対応していきます。

会社の確定申告に対する税務調査の場合

まず、税務調査の目的が、「会社」の確定申告についての調査だった場合です。

この場合は、

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9649.jpg” name=”タカジム” type=”l fb”]「”会社”の法人税に対する調査ですから、個人の通帳は見せられません」

「”個人”の所得税に対する調査で、通帳を見せなければいけない正当な理由があるならお見せします」[/voice]

と回答します。

調査の対象が「会社の確定申告書」ですから、

[aside type=”normal”]「個人の通帳」はその範囲外という理由で見せる必要はない[/aside]と伝えるのです。

個人の確定申告に対する税務調査の場合

次に、税務調査の目的が、社長「個人」の確定申告についての調査だった場合です。

この場合は、

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9649.jpg” name=”タカジム” type=”l fb”]「事業に関わる入出金は、事業用の通帳だけでやっています」「個人の通帳は、事業とは関係ないので見せられません」[/voice]

と回答します。

ここは直球で、

[aside type=”normal”]税務調査は”事業に関わる範囲”で認められていることを理由に、個人の通帳はその範囲外にあるのだから見せる必要はない[/aside]

ことを伝えます。

なお、税務調査が「会社」を対象としているのか、「個人」を対象としているかをどのように区別するかですが、税務調査の前にある事前の連絡の時に、「何税についての調査か」を知らせてくれます。

そこに、「法人税」が含まれていたら「会社」の税務調査、「所得税」が含まれていたら「個人」の税務調査になります。

事前の連絡には重要な内容が含まれていますので、焦らずにしっかりと聞いてメモで残しておきましょう。

・個人の通帳で事業に関する入出金を行っている

・調査官から、個人の通帳への入出金の証拠を見せられた

場合によっては、以上の2つの対応ができないこともあります。

1つは、

個人の通帳でも、事業に関する入出金を行っている

場合。

たとえば、特定の取引先からの代金が、社長個人の口座に入金されていたり、会社が新しい機械を入れるのに、社長個人の口座から支払が行われていたりするなど、事業に関する入出金が記録されている場合は、上記のような対応はできません。

社長個人の口座と言っても、事業に関わる入出金がある以上は、事業に関わる範囲内の資料ですから、税務調査の対象になるからです。

2つめは、税務署が「金融機関から入手した資料」や「資料せん」など、社長個人の口座で入出金があることを示す証拠を提示された場合。

この場合も、社長個人の口座が事業用にも使われている可能性がありますから(税務署が持っている証拠が間違いの場合もあるので”可能性”です)、税務調査の範囲外として社長個人の通帳を見せないというのは難しいです。

では、このような場合にどうすれば良いかというと、

まず、

ようにします。

回答すべきポイントを絞るということです。

その上で、

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9649.jpg” name=”タカジム” type=”l fb”]「きちんと調べて、後で回答します」[/voice]と答えます。

中途半端な回答をすると、調査官に余計な情報を与えることになるので、

[aside type=”normal”]「余計なことは言わない」「『調べて後で回答します』と返答する」[/aside]

という対応を徹底します。

また、税務署が持っている証拠がかなり具体的で、日付まで特定して入出金の記録を見せて欲しいと依頼されることもあります。

その場合は、

[aside type=”normal”]該当する取引についてのみ通帳の記録を見せる[/aside]ようにします。

つまり、税務署が調べたいと言う取引以外の部分は伏せておくとうことです。

これも調査官に余計な情報を与えないための対策の1つです。あくまで、個人の口座ということを考えれば、調査のためにその全体を明らかにする必要性は低いですし、それでも調べたいと言うなら、金融機関に直接かけあってやってもらえばいい訳ですから、協力できる範囲で対応すれば十分です。

「パソコンを見せて下さい」と言われたら

税務調査では「パソコンを見せて下さい」と言われる場合もあります。

パソコンにはあらゆるデータが保存されていて、その中には、わざと売上を抜くなどの不正をしている場合に、後から実態が分かるように、どのような方法でどれくらいの金額の売上を抜いたかについて、メモを残していることも多くあります。

税務署は経験的にそのことを知っているので、パソコンは必ず調べておきたいものの1つになっています。

ただ、パソコンの場合も、通帳の時と同様、

[aside type=”normal”]事業に関わる範囲で見せる[/aside]

が基本です。

業務用で使っているパソコンは、税務調査の対象になるので、見せることを拒否することはできません。なので、パソコンに保存されているデータは見せることになるのですが、全てを見せる必要はありません。

では、どうすれば良いかというと、

[aside type=”normal”]「確認したい取引」と「見たいデータ」を聞いて、該当するデータをディスプレイに表示させて調査官に見せる[/aside]ようにします。

つまり、調査官に直接操作させないということです。

(調査官から「○○を見せてください」と言われることがほとんどだと思いますが)

ただし、その際には注意点があります。

それは、

です。

パソコンを操作していると、関係のないフォルダやファイルを通過して、該当するデータを取り出さなければいけない場合があります。その際に、怪しい名前のフォルダやファイルがあると、「調査官にそれも見せて下さい」と言われる隙を与えてしまうことになります。

なので、そのようなことがないように、税務調査が始まる前に、疑われそうなフォルダやファイルは整理しておくようにしましょう。できれば、税務調査に使うフォルダを専用に作って、その中に必要なデータだけを入れておいて、つねにそのフォルダ内のデータだけを使うようにするのがいいですね。

また、パソコンのデータについては「メールを見たい」と言われることもあります。

取引の内容を確認することなどが主な目的ですが、その場合、見られたくないメールがあるからと言ってメールを削除するのは止めましょう。

すでに削除しているメールなどは問題ないですが、税務調査の準備としてそのようなことをすることをしてはいけません。

そのようなことをしてしまうと、証拠隠滅を疑われてしまいますし、たとえ削除したとしても通信記録をたどれば復元することは可能ですから、隠しきることはできません。

なので、「メールを見たい」と言われたときも、データの時と同じように、

[aside type=”normal”]「確認したい取引」と「見たいデータ」を聞いて、該当するデータをディスプレイに表示させて調査官に見せる[/aside]

ように対応するようにしましょう。

メールアプリでソートをかければ、該当するメールのみを表示させるのは簡単です。

もし、不安なら税務調査の前にソートのかけ方なども練習しておきましょう。

「私物を見せて欲しい」と言われたら

税務調査では「私物を見せて欲しい」と言われることもあります。

この場合も、社長個人の通帳と同じで、

[aside type=”normal”]事業に関わる範囲についてのみ見せる[/aside]

のが基本的な対応です。

そもそも、事業に関わりのないものを見せる必要はありません。

「見せてくれ」と言うなら、事業に関わりがあると判断するその理由が必要になります。なので、勝手に社長の私物を探ろうとするようなことがあれば、

「そこにあるのは社長の私物で、事業には関係ありません」[/voice]

と伝えます。

それでも食い下がってくる、あるいは、何らかの証拠を持っているようなら、

と対応して、事業と関わりがあると判断されるものについてのみ見せるようにします。

「反面調査します」と言われたら

「この取引について反面調査します」と言われることがあります。

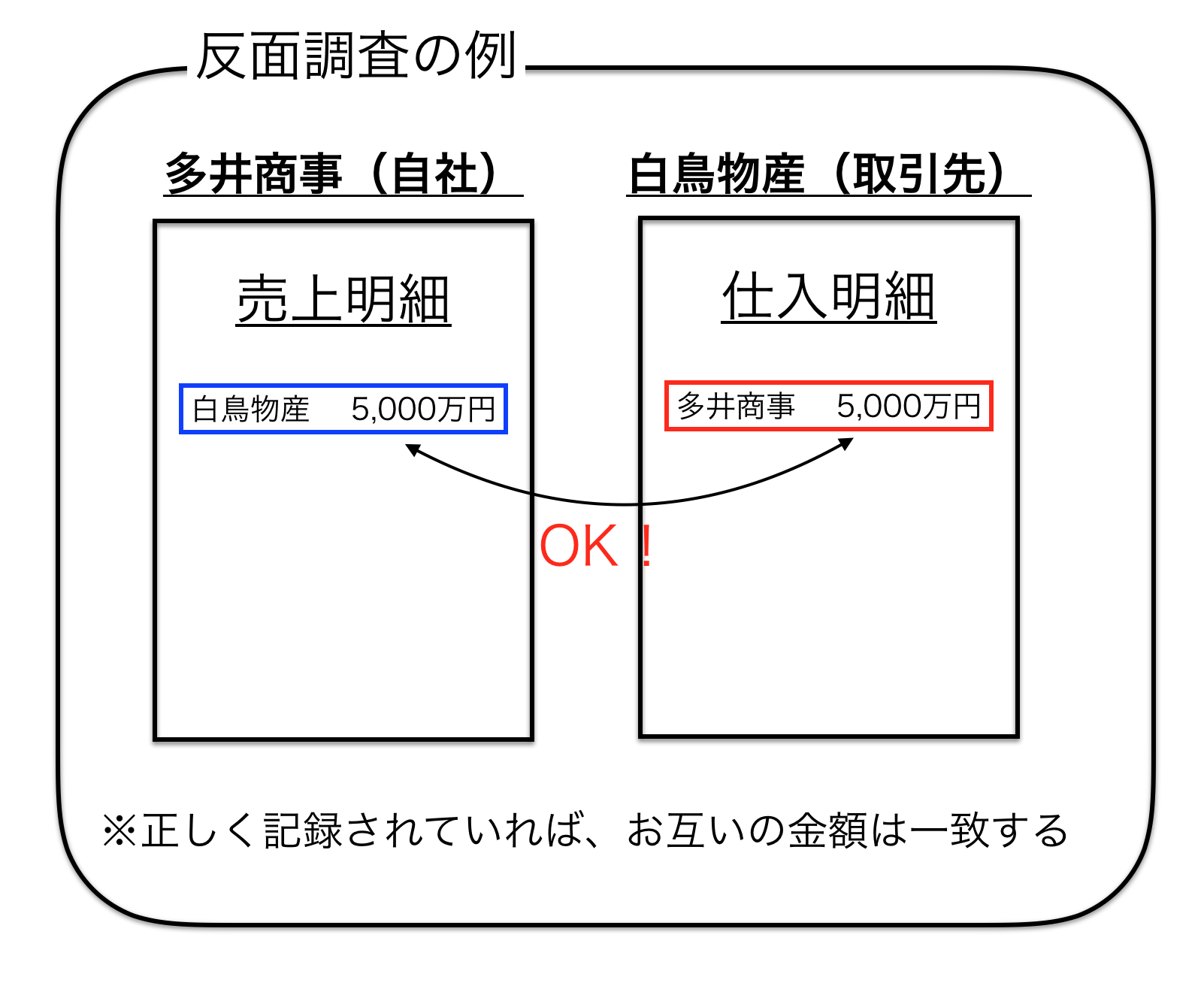

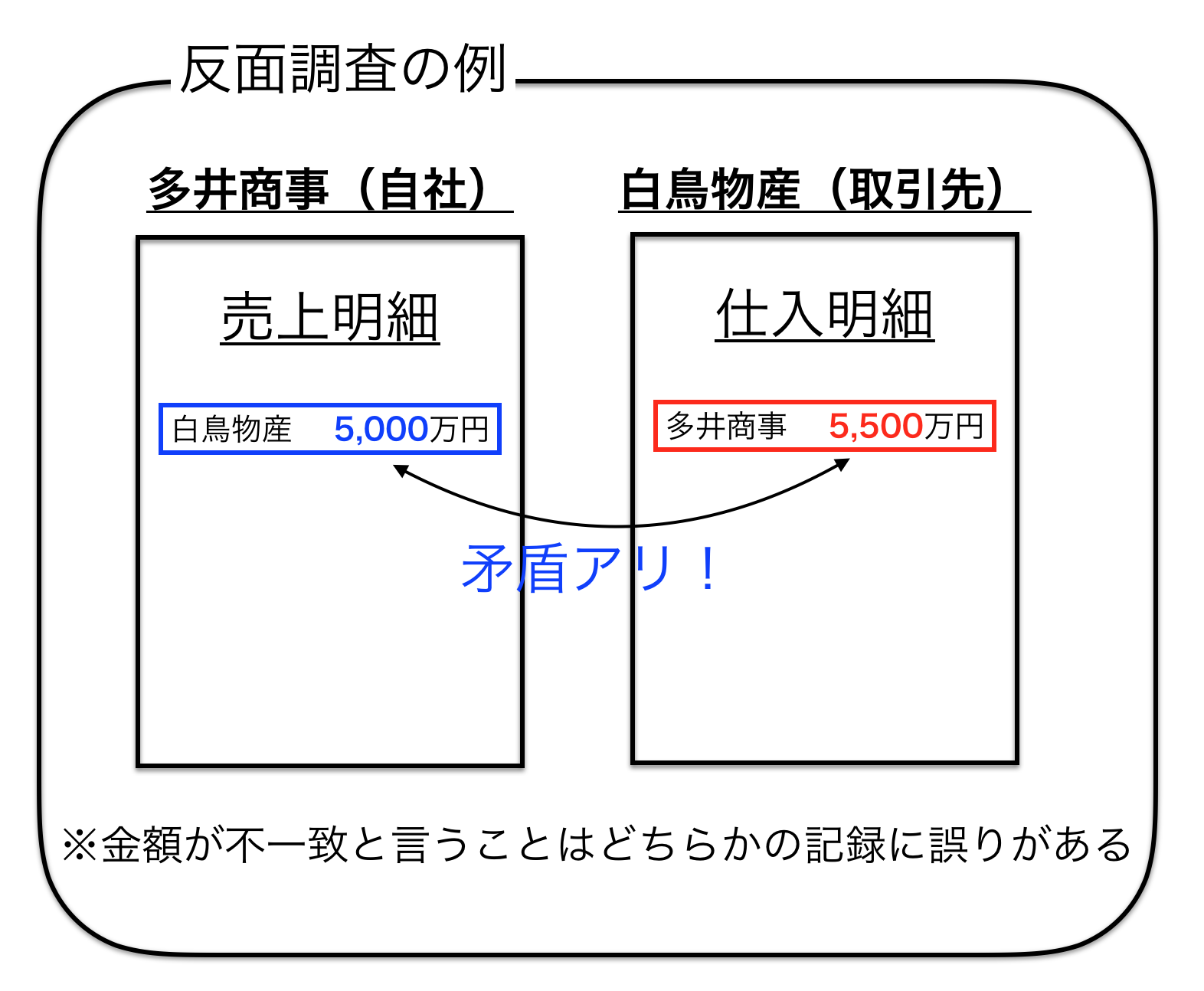

反面調査は、ある取引について自分の会社と取引先の会社の取引記録を調べて、矛盾がないかを調査することです。

たとえば、特定の取引先に対する売上取引について反面調査する場合を考えます。

自社で取引先別の売上明細を調べて、次に、取引先の仕入明細を文書または取引先に出向いて調査します。

これが、反面調査です。

自社の「売上」は、取引先の「仕入」なので、

お互いの金額が一致していれば、基本的には事実に基づいて正しく記録されていると判断されます(ただし、お互いに口裏を合わせて金額を合わせている可能性もあるので、絶対に正しいとは言えません)。

反対に、お互いの金額が不一致なら、

どちらかに誤りがあることが分かります。

このようにして、調査対象の会社の記録が正しいかどうかを確かめるのです。

ただ、そこで問題になるのが、反面調査によって取引先との信頼が揺らぐ可能性があること。

反面調査があると、取引先にも手間をかけることになるので迷惑がかかりますし、税務調査について詳しくないと、反面調査があったというだけで、取引先に「あの会社は脱税をやっているのではないか?」と疑いを持たれていまうこともありえます。

念のために言っておきますが、反面調査されたからと言って、脱税が疑われているわけではありません。税務調査の中で普通に行われる手続ですので、誤解しないで下さいね。

そこで、「反面調査」があると言われた場合の対策ですが、

[aside type=”normal”]「反面調査」はできるだけ断る[/aside]

のが基本です。

反面調査は、税務調査の一環として認められている方法ですので、残念ながらそれを完全に拒否することはできません。

ただし、反面調査を行うには条件があって、

対象の会社を調査しただけでは、取引の内容が分からないところがある

場合に認められることになっています。

つまり、反面調査するにはその前提として、

「取引のどこが分からないか」を明らかにする必要がある

ということです。

なので、対象となる取引について、帳簿の記録と証拠となる資料を調査官に提示して、

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9649.jpg” name=”タカジム” type=”l fb”]「これだけ資料が揃っていますから取引の内容は分かりますよね」[/voice]と伝えて、反面調査が必要ないことを伝えて断るようにするのです。

こうすることで反面調査を避けられる可能性があります。

それでも、「反面調査を行う」という言う場合は、

[voice icon=”https://yz-actax.com/wp-content/uploads/2016/09/IMG_9649.jpg” name=”タカジム” type=”l fb”]「では、何があれば取引の内容が分かるのですか」[/voice]と質問して用意できる資料があれば用意するようにしましょう。

そこでもう一度、反面調査が不要であることを伝えます。

それでも、「反面調査する」というなら、その場合はしかたありません。

反面調査を受け入れます。

その際は、事前に取引先に連絡して、

・反面調査が入ることと、それに対するお詫び

・何について調べようとしているか

・調査しようとしている取引

・脱税しているわけではないこと

を伝えて協力してもらえるようにしましょう。

反面調査は予告なしに行われることも多いので、できるだけ早いタイミングでそのことを伝えておくことで、取引先との信頼関係を維持することにつながります。

調査の後何も連絡がないので、調査が終わったのか分からない

税務調査が終了して、1ヶ月経っても何も連絡がない場合があります。

その場合でも、調査が終了したわけではないので間違えないようにしましょう。

現場での調査は、先ほども出てきたとおり2日から3日で終わるのですが、その後も税務調査は続いて最終的な結論が出るまでに2、3ヶ月かかります。場合によっては半年くらいかかることもありますので、焦らずに調査終了を待っていて下さい。

税務調査の終わり方には3つしかありません。

次の3つのどれかの報告があった時に調査が終了すると覚えておきましょう。

2.税務署が申告書の内容を変更すること(更正)の説明を受けて、実際に変更(更正)される

3.税務署から修正申告するように説明を受けて、修正申告書を提出する[/aside]

この3つです。

1つめの「是認通知書」は、調査の結果特に問題がなかった場合に税務署が発行する通知です。この通知を受け取れば、特に申告書を修正する必要はなく調査は終了です。

2つめの、税務署によって申告書の内容が変更される(更正)場合は、調査によって申告書の誤りを指摘されたものの、こちらとしては誤りと認められないので修正をせず、税務署の方で勝手に申告書の内容を変更してしまうケースです。

このケースの場合は、必ず税務署から説明があるので、その説明を受けて、更正が実行されれば調査が終了することになります。

3つめの、修正申告書を提出する場合は、2つめの「税務署が申告書の内容を変更する」ことを説明する際に、税務署から修正申告を勧めるのですが、その勧めにしたがって修正申告書を提出するケースです。修正申告書の提出によって調査は終了です。

この3つのうちのどれかが行われなければ、税務調査は継続していますので、間違えないようにしましょう。

追加の税金が支払えない時

税務調査の結果、申告書の誤りが見つかったり、修正申告によって申告書の内容を修正すると、追加で税金を支払わなければいけなくなる場合があります。

場合によっては、かなり高額な支払になることもあり、手元の資金では十分にカバーできないことも考えられます。

そのような場合の対応ですが、必ず税務署に出向いて事情を説明するようにしましょう。

その際、会社の「資金繰り表」と「将来のキャッシュフロー予測表」を持参して、現在の資金繰りの状況と、将来の見通しについて説明するようにします。

その上で、分割によって支払うように頼むのです。

税務署も税金を分割ででも納めてくれる方が都合がいいので(税金の徴収状況についても、人事評価の対象になるためです)、かなり柔軟に対応してくれます。

その際に注意しなければいけないのは、無理のない範囲で支払の額を決めることです。

できるだけ早く支払いを終えたいという気持ちは分かりますが、分割の約束をしたらそれを守る必要がありますので、無理な支払いの約束をすることで、事業上の資金繰りが危なくなることは避けなければいけません。

事業があってこその税金の支払いですので、そこは資金繰りの状況をしっかり見極めて無理のない範囲で支払うようにしましょう。

調査範囲の限定について強調する理由

ここまでの調査官に対する具体的な対応の中で、繰り返し調査範囲のことを指摘して、調査官の調査範囲を限定するように強調してきました。

ですが、このことは決して「非協力的な態度をとって、税務調査をやりにくくした方がいい」と言うことではありません。それには、別の理由があります。

それは、

[aside type=”normal”]調査範囲について抗議せずに、調査官の調査のやりかたを黙認していると、そのやり方を認めたことになってしまい、税務調査が調査官のやりたい放題になってしまう[/aside]からです。

もし、調査官が「何も言わずにただ見ているだけだ」と感じ取れば、”家捜し”のような荒っぽい調査をするかもしれません。

それでも、私たちが何も言わなければルール上は「納税者側がOKを出した」と判断されてしまい、調査官の調査方法は正しかったと言う結論になってしまいます。

そのような私たちにとって不利な調査を許さないためには、私たちもルールを理解して毅然とした態度で調査に臨み、

「主張すべきことは主張する」

「協力すべき所は協力する」

という緊張関係と協力関係のバランスのとれた状態で調査を進める必要があります。

そうした適切な調査官との関係を作るために、「この調査は行き過ぎだ」と感じた時には、「事業と関わりのあることに調査範囲は限定される」ことを主張して、「私たちは、あなたが今やろうとしている調査方法を認めていない」ということを伝えなければいけないのです。

このような目的を理解した上で、調査官に対しても堂々と主張してもらいたいと思います。