会計期間が6ヶ月を越える会社では、期末の確定申告だけでなく、期首からの6ヶ月の期間を対象とした「中間申告」を行うことになります。確定申告と同様中間申告にも期限がありますが、その期限に遅れた場合どのような扱いになるかも押さえておきましょう。

中間申告の期限

中間申告も確定申告も申告期限の考え方は、同じです。

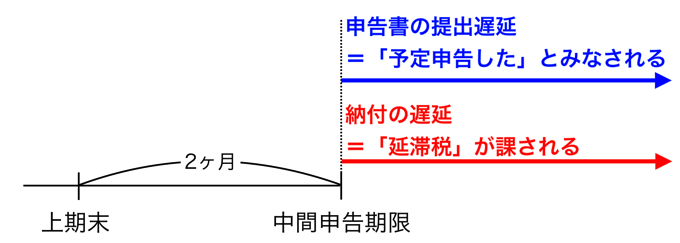

つまり、中間申告は期首から6ヶ月の期間を対象にして申告を行うものですので、その期限は、「期首から6ヶ月経過した日から2ヶ月以内」になります。

また、納付期限も「期首から6ヶ月経過した日から2ヶ月以内」で同じですので、注意が必要です。

「上期の期末から2ヶ月以内」と考えれば、確定申告の場合(期末から2ヶ月以内)と同様であることが分かるのではないでしょうか。

より具体的には、12月決算の会社は8月31日が、3月決算の会社は11月30日が、申告期限です。

次に、中間申告が期限までに間に合わなかった場合について、見てみることにします。

中間申告 期限に遅れた場合の扱い

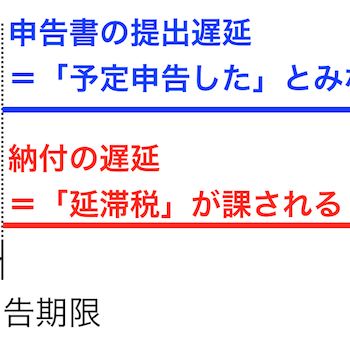

まず、中間申告自体を行わなかった場合、何かペナルティがあるかというと、特にありません。

申告がない場合は、前事業年度の税額の1/2を納税額とする「予定申告」が行われたと見なされるだけです。

(中間決算の方法には「予定申告」と「仮決算」の方法がありますが詳しくはこちらの記事をご覧下さい)

確かに、申告については、「予定申告」したものとして扱われるのですが、問題になるのは「納付」の方。

先に触れたとおり、申告だけでなく納付の期限も「期首から6ヶ月経過した日から2ヶ月以内」でした。

従って、申告をしない場合には、「予定申告」を行ったものとして、この期限までに「前年度の前事業年度の税額の1/2」を支払わなければいけません。

もし、期限までに支払われない場合は、ペナルティが課せられることになります。

ペナルティの内容は、確定申告の場合と同じで「延滞税」の支払いです。

「延滞税」の額は、税額に対して年率で2.8%(期限から2ヶ月を越えると9.1%)という高い利率をかけて算定します。

通常の利息とは違って、罰としての意味合いが強く、利率の高さもそうですが、

通常の利息が経費として認められるのに対し、「延滞税」は経費として認められません。

中間申告については、「申告書の提出」については問題ありませんが、「納付」については、期限を守らないと、余計な支払いが発生してしまうことになります。

事業が比較的好調に推移して、手元資金に余裕があるようなら、「予定申告」によって早めに納付しておくのが良いでしょう。

(もちろん、資金繰りが厳しいようなら「仮決算」の方法も検討すべきです)

まとめ

中間申告の期限について、「申告書の遅延」にはペナルティはありませんが、「納付」にはペナルティがあります。

「納付」が遅れると余計な支払いが発生してしまいますので、期限内に納付を済ませるようにスケジュールを組んでおきましょう。

おまけ

経理部門では、申告・納付の期限がいつ頃くるかの感覚を身につけることも、大事な仕事でした。